近年における金価格は最高値を記録し続けており、現在の情勢が大きく変化することがなければ、引き続き上昇する可能性が高いと予測されています。

金は需要と供給だけでなく、世界情勢や金融市場の動向にも左右されます。

高値で取引されているアンティークコインの多くが金貨であるため、金貨のアンティークコインを取引するなら金価格が気になる方もいることでしょう。

金価格が今後も上昇を続けるならアンティークコイン投資にも良い影響をもたらしますが、反対に金価格が急落することがあれば悪影響を及ぼすことが考えられます。

「すでに金価格は上がりすぎているのではないのか」と不安を覚える方もいれば、反対に今の情勢では暴落する理由がないことから「いずれは2倍以上の価格になる」と強気に考えている方もいるかもしれません。

この記事では、金価格が今後どうなるかについて、これまでの金の価格推移、金価格が上昇する理由・下落する理由を紹介し、10年後の相場を予測するための考え方と金に投資手段として優れている方法を解説します。

この記事のポイント

・金価格の予測が難しいなかでアンティークコインが投資対象として優れている理由を解説

これまでの金の価格推移

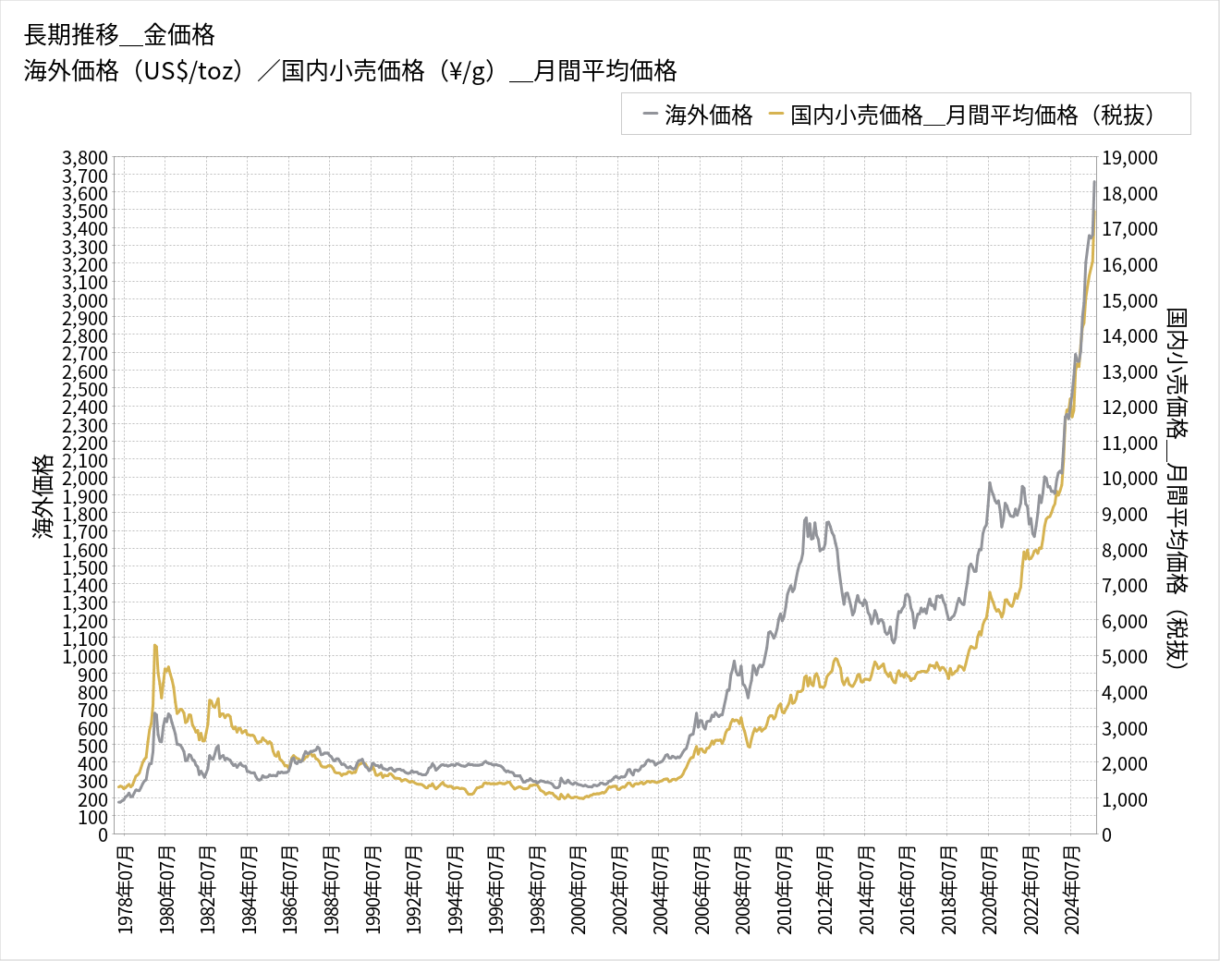

画像引用:https://gold.mmc.co.jp/market/gold-price/#gold_longspan

1978年~2025年の国内・海外の金価格の推移は上記の通りであり、全体で考えれば右肩上がりに上昇を続けてきたことがわかります。

特に2020年からの上昇幅が非常に高く、国内価格では2025年時点と比較すると3倍以上の価格に上昇しました。

2020年以前に金を購入していた方にとっては、驚くべきリターンといえます。

しかし、全体の価格推移を考えるなら、購入するタイミングが異なれば、短期・中期では損をするケースもありました。

これまでの金の価格推移から、金価格の傾向を読み解いていきます。

1996年以降10年単位で考えれば確実に上昇している

1996年以降、金価格は国内・海外を含めて10年単位で考えれば、どのタイミングで購入しても損をすることはありませんでした。

金価格は短期的に大きく上下するタイミングはありますが、長期的に右肩上がりで上昇してきました。

よって、過去のデータから10年以上保有することを前提に金に投資するなら、急落の前に購入して高値掴みをしてしまった場合もリターンを期待できるといえるでしょう。

長期投資であればどのタイミングで金を保有してもリターンが得られる可能性が高いことは歴史が証明しています。

5年単位であれば損をするタイミングはある

ただし、5年未満の単位で考えれば、金を保有しても損をしてしまうタイミングはありました。

海外価格における2012年前後の金価格は、2014年の価格と比較すると急落のタイミングといえます。

それから2018年前後まで金価格は海外・国内ともに停滞を続けてきました。

最初は10年以上保有すると考えていても、5年単位で金価格が停滞してしまえば、保有を続けられない人が出てきてもおかしくはありません。

金価格が戻らないタイミングで売却してしまえば、5年未満であれば損をすることも考えられるでしょう。

過去のチャートを見れば、このタイミングで売るわけがないと思うかもしれませんが、未来のチャートを見ることはできません。

金価格が上昇する展望が見られないことを理由に売却してしまえば、翌年に金価格が急騰するイベントがあっても、恩恵は得られないのです。

短期・中期では下落する可能性はあるが長期的には上昇が期待される

以上の金価格の推移から5年未満の短期・中期では損をする可能性がありますが、長期的には上昇を期待できるでしょう。

未来のチャートは見れないため、現在の時点で金価格は短期・中期的に高値掴みとなるタイミングであるかはわかりません。

しかし、10年以上の長期保有であれば、金価格の変動によって金を売却して損をする可能性は低いと考えられます。

よって、金に投資する商品、金のインゴット、アンティークコインを含む金貨の購入は10年以上の長期を前提におこなうべきでしょう。

金価格が上昇する理由

金価格が上昇する理由を以下にまとめました。

- 経済・地政学的不安の高まり

- 米ドルなど通貨価値の減少

- 供給制約と需要増加

- 中央銀行による金の購入

- 投資商品の普及と市場参加者の増加

それぞれ詳しく見ていきましょう。

経済・地政学的不安の高まり

経済・地政学的不安が高まると、世界中の投資家はリスクヘッジや資産保全の手段として安全資産と呼ばれる資産を重視します。

具体的に経済・地政学的不安がある状況は、政治的混乱、経済危機、国際紛争、テロリズムや大規模な自然災害などが発生していることが挙げられます。

国際的な不安感が広がると、従来の資産クラスへの信頼が低下します。

そのため、通貨や株式などのリスク資産と比べて相対的に安定した価値を保ちやすいため、金の注目度が高まるでしょう。

こうした動きは、国際金融市場全体に波及し、金の需要増加を促進させることで、金価格の上昇につながります。

米ドルなど通貨価値の減少

金は国際市場で米ドル建てで取引されるため、米ドルの価値が下がると、他の通貨を保有する投資家にとって金が相対的に安価になります。

よって、金の需要が増加し、価格は上昇する傾向があります。

各国の中央銀行や金融機関が大規模な金融緩和策や低金利政策を実施する場合、インフレリスクが高まると同時に通貨の実質価値が下がるのです。

国際収支の悪化や高い財政赤字が、国内の通貨信頼性に悪影響を与えるケースでも、投資家は安全資産である金に資金を入れ替えます。

米ドルだけでなくユーロやその他主要通貨においても価値が下落すると、金の需要が増加しやすくなります。

供給制約と需要増加

金市場においては、供給と需要のバランスが価格形成において極めて重要な役割を果たします。

金の採掘は、地質学的条件・鉱山技術、採掘環境の改善などに左右されるため、近年の供給量は年率で数%程度に留まりました。

一方で、世界経済の発展や新興国市場の成長、宝飾品や電子部品としての利用の拡大によって、金の需要は長期的に堅調な増加を見せています。

また、安全資産として金が認識されていることから、投資需要の増加も金価格を上昇させる要因といえるでしょう。

需要は大きく拡大するなかで、供給は地球全体の埋蔵量を含めて制約があるため、金価格の上昇圧力が強まっています。

中央銀行による金の購入

中央銀行が外貨準備の一環として金を購入することは、近年、世界中で顕著に見られる現象です。

自国通貨の安定化や国際決済手段としてドルやユーロなどの外貨資産だけでなく、国単位でも多様な準備資産への分散投資が求められるようになっています。

例えば、ジンバブエでは金によって価値が裏付けられる法定通貨のジンバブエゴールドを導入しており、実際に機能しているかは別として、実質的な金本位制が復活している国も存在します。

国の中央銀行が金を購入することは珍しいことではないため、主要国の中央銀行が金の保有比率を拡大する動きが続けば、市場全体としても金への需要が高まるでしょう。

近年ではアメリカを中心に金本位制の復活を主張する声も増えているため、中央銀行による金の購入で金価格が上昇しやすくなる可能性があります。

投資商品の普及と市場参加者の増加

金への投資手段としての金融商品がなどが広く普及しており、具体的な例は以下のとおりです。

- 投資信託・ETF

- CFD(差金決済取引)

- 仮想通貨

広く普及している背景には、投資家の多様なニーズと市場の流動性向上があるといえます。

少額からでも手軽に金に投資できる環境を提供するため、従来の実物金投資と比較して大幅に参入の敷居が下がり、個人投資家だけでなく機関投資家にも利用されるようになりました。

市場参加者の増加は、需要拡大の直接的な要因となります。

また、伝統的な金融商品である債券や株式の利回りが低迷すれば、金は安定的な価値保存の資産として相対的に魅力が増し、投資先として選ばれやすくなるでしょう。

金価格が下落する理由

一方で、金価格が下落する理由は以下のとおりです。

- 経済の安定と成長

- 通貨の価値と金利の上昇

- 供給量の増加・需要の減少

- インフレ懸念の鎮静化

- 市場心理による利益確定の動き

それぞれ詳しく見ていきましょう。

経済の安定と成長

世界経済が安定期に入り、企業業績や雇用が好調でリスク資産の魅力が高まると、投資家は株式、不動産などに資金を振り分けます。

金は利息や配当を生まない資産であるため、収益を期待できるリスク資産と比較すると好景気では魅力が低いといえるでしょう。

よって、投資家は経済の安定と成長が期待される局面では金を売って、株を購入する動きが活発化します。

金が売却されることで、金価格を押し下げる原因となります。

通貨の価値と金利の上昇

金は利息や配当などインカムゲインを生まない資産であるため、金利環境が金価格に大きな影響を及ぼします。

政策金利が引き上げられて通貨の価値が高まると金利が上昇します。

米ドル建てが主流の金は、米ドルの価値が上昇すれば、反対に価格が下落する要因になるといえるでしょう。

銀行預金や国債などインカムゲインを生む投資先の魅力が増すため、金を保有するメリットが薄れます。

供給量の増加・需要の減少

金市場の需給バランスは価格形成において重要であり、供給減少・需要増加だけでなく、反対に供給増加・需要減少の影響も考慮する必要があります。

採掘技術の進展や新規鉱山の開発が進むと、金の供給量は増加する可能性があります。

近年はリサイクル技術の高度化により、廃棄された電子機器や宝飾品から回収される金であるスクラップ金の流通量も増加傾向にあるといえるでしょう。

市場に新たな供給源が加わったことで供給が過剰になれば、金価格が下落する可能性があります。

金は、宝飾品・工業用途などでさまざまな需要を持っている金属ですが、さまざまな要因で需要が減少することも考えられるでしょう。

宝飾品であれば宝飾品自体の購買数が少なくなるケースや、金以外の金属に代用する動きがあれば、需要が減少するかもしれません。

また、中央銀行など金の買い支える要因が後退すれば、投資用の金貨に対する需要が減ることもあります。

供給が増え、需要が減る局面では金市場における金の在庫が余剰になる懸念が高まり、売り圧力が優勢となって金価格は下落しやすくなります。

インフレ懸念の鎮静化

金は伝統的にインフレ対策の資産として認識されてきました。

通貨の購買力が低下するインフレでは、対抗する資産として金が買われるため、価格は上昇する傾向があります。

全国の世帯が購入する家計に係る財及びサービスの価格等を総合した物価の変動を測定する消費者物価指数(CPI)の伸び率が低いほど、インフレが収束に向かうことが予測されます。

インフレ懸念の鎮静化は通貨の信頼回復をともなうことが多いため、米ドルなど主要通貨の安定を通じてドル建ての金価格を減少させる効果も働くでしょう。

インフレの懸念が沈静化する状況下では金は売られやすくなります。

市場心理による利益確定の動き

金価格が急騰した局面で、ピークを形成すると短期的な利益確定の動きが強くなります。

ETFなどの金の投資商品を購入する機関投資家は、想定上の利益を得られた段階で、金の保有量を減らすために金を売却します。

大量のポジションの決済がおこなわれることから、市場に売り圧力がかかることでしょう。

あくまで短期的な値動きにおける下落要因ではありますが、短い保有期間を前提とする金の購入はリスクが高いといわれる要因といえます。

今後の金価格を予測するための考え方

金価格が上昇する理由と下落する理由を踏まえたうえで、今後の金価格を予測するための考え方を紹介します。

- 長期であるほど正確な予測は難しい

- 短期であるほどチャート分析・市場心理の把握は有効

- 日ごろから経済に関するニュースを読んで情報を収集する

10年後の長期的な金価格を少しでも正確に予測するために必要な考え方を見ていきましょう。

長期であるほど正確な予測は難しい

10年という長期スパンで金価格を予測する場合、経済指標や地政学リスク、技術革新など多数の変数が絡み合うため、予測の不確実性は極めて高くなります。

今後10年の間に主要国の金融政策が大きく転換したり、新興市場の台頭が予想を超える勢いで進行すれば、金価格に大きな影響を与えることでしょう。

複数の要因が相互に影響を及ぼしあった結果、長期的な金価格が形成されるため、経済アナリストなどの専門家であっても長期的な金価格を正確に予測することが難しい理由です。

金価格の長期予測では楽観的な予測、悲観的な予測のどちらの意見も取り入れながら、どちらの予測に傾いたとしても問題がないように備えることが重要です。

複数の視点を持ち、最悪を想定すれば、10年後に金価格が予測不可能な価格になることは避けられるでしょう。

短期であるほどチャート分析・市場心理の把握は有効

一方、1年未満の短期の価格動向予測では、チャート分析による価格の予測は有効です。

現在の投資家心理が金に対して強気に傾いているのか、弱気に傾いているのかを見きわめることで、金価格の変動を予測しやすくなります。

また、国際情勢の急変や金融政策発表時には、金価格が瞬間的に急騰・急落する場面もあります。

先物取引・CFDなどで短期的に金に投資する場合は、リスクの高い局面といえるでしょう。

ただし、長期の値動きを判断する上では、チャート分析・市場心理の把握で必ずしも正確な値動きは予測できません。

投資対象の値動きを予測する方法であるチャート分析は短期的な値動きを予測するのには役立ちますが、10年単位の長期では難しいといえるでしょう。

日ごろから経済に関するニュースを読んで情報を収集する

長期的な金価格を予測するには、過去のデータの参照、現在のチャートの分析では困難です。

1人の経済アナリストが言っていることが必ず正しいとも限らないため、簡単に予測できる魔法のような方法は存在せず、地道な努力が必要といえます。

日ごろから経済に関するニュースを読んで情報を収集すれば、多角的に物事を見られるようになり、金価格を予測しやすくなります。

情報収集と分析を日常的に継続することで、10年後の金価格がどのように変動しても、変化に対応できる柔軟な投資計画を練られることでしょう。

金の投資手段としてアンティークコインが優れている理由

ここまでの内容から金価格は過去のデータを参考にするなら現在の価格と10年後の価格を比較すれば、上昇している可能性が高いことがわかりました。

しかし、長期的な金価格の予測は困難であることから、必ずしも上昇するとは限りません。

インフレ対策の投資先として金を選ぶ場合、最悪のケースを想定すると現物の金に投資するだけでは不十分といえるでしょう。

価値が金価格のみに依存しない投資先であるアンティークコインの金貨は、リスク分散にもつながるため、金への投資手段として優れています。

アンティークコインは過去に発行された希少性の高いコインであり、金貨の場合は金としての価値を有するだけでなく、コレクターの間で取引されるプレミア価値を有しています。

金の投資手段としてアンティークコインが優れている理由を以下にまとめました。

- 金価格の上昇とプレミア価値の上昇で大きなリターンが期待できる

- 金価格が下落してもプレミア価値が上昇すれば損失をカバーできる

それぞれ詳しく見ていきましょう。

金価格の上昇とプレミア価値の上昇で大きなリターンが期待できる

金の投資手段としてアンティークコインが優れている最大の理由は、「金地金としての価格上昇」と「コイン固有のプレミアム価値上昇」の二重のリターンを持つ点にあります。

金貨のアンティークコインは純粋な金地金と同様に、市場での金価格の上昇が取引価格に対していい影響を与えるメリットがあります。

金価格が上昇すれば、金地金に投資している人と同様にアンティークコイン投資家も恩恵を得やすいといえるでしょう。

一定の人気や希少性を有するアンティークコインには、地金価格を上回るプレミアが付きます。

金貨に付与されるプレミアは金価格に上乗せされる価値であり、コインの希少性・保存状態・コレクター需要によって左右されます。

長期にわたって金価格が上昇し、コレクター需要が高まり、プレミア価値も上昇すれば、二つのリターンにより通常の金地金に投資するよりも高いリターンを期待できるでしょう。

金価格が下落してもプレミア価値が上昇すれば損失をカバーできる

仮に金価格が下落した場合でも、アンティークコインであれば、コレクター市場におけるプレミアム価値の上昇が損失をカバーできる場合があります。

金価格が横ばい、下落している場合も、アンティークコインのプレミア価値が時間とともに成長することで、リターンを生み出します。

二重のリターンを持てば、一つのリターンが期待できない状態にあっても、もう一つのリターンで補えるため、リスク分散につながるのです。

よって、長期的に金価格の上昇・下落を予測できない場合であっても、アンティークコインであればインフレ対策などの資産防衛の手段として機能しやすいといえます。

アンティークコイン投資を始めるための方法は以下の記事で紹介しています。

アンティークコイン投資入門 グレード・希少性・人気などの選び方を解説

まとめ

金価格は今後も上昇が期待される一方で、短期的には急落の可能性もあり、価格はさまざまな要因で変動するため、予測は困難です。

ただし、10年以上の長期保有を前提にすれば、金は価値を維持しやすく、安定した資産として注目されています。

通常のインゴットや金を対象にする投資商品よりも、アンティークコインのほうが金価格とプレミア価値の二重のリターンがあることから、安定した価値の成長を期待できます。

金価格の特性を理解したうえで、適切な資産に投資してインフレ対策をおこなっていきましょう。