有事の金(ゆうじのきん)は、経済的な不安や地政学リスクが高まる不安定な局面で金が買われて価格が上昇する現象のことです。

有事の際にはリスクを回避するために株などのリスク資産が売られますが、反対に金は買われるため、資金の逃避先といわれています。

安全資産と知られる金は、株価と金価格は逆相関の動きをすると考えられていますが、近年では値動きの傾向に変化も。

この記事では、有事の金について、金が安全資産として買われる理由を中心に詳しく解説します。

この記事のポイント

・過去の有事で金はどのように価格が推移したかを解説

有事の金とは?

「有事の金(ゆうじのきん)」とは、戦争や紛争、金融危機、パンデミックなど、世界的な不安や混乱が発生した際に、安全資産として買われる金(ゴールド)のことをいいます。

株式や債券、通貨などの金融資産が大きく値を下げる局面でも、金は実物資産として価値を保ちやすく、長年にわたり「最後の逃避先(セーフヘイブン)」として信頼されてきました。

ただし、有事の後に金は常に上がり続けるわけではありません。

有事が一段落すると、安全資産からリスク資産への資金移動が起こり、一時的に価格が下がることもあります。

しかし、長期的に見ると、通貨の購買力が下がるインフレ時代において、金は価値を保つ傾向があります。

政治・経済の混乱や通貨価値の低下といった危機的状況において、金は普遍的な価値を持つ人類共通の保険として機能してきました。

どの時代にも、そしてどの国でも、金は最後に信頼できる資産であり続けた歴史があります。

有事に金が安全資産として買われる理由

有事に金が安全資産として買われる理由を以下にまとめました。

- 価値がゼロにならない

- 供給量が限られている

- 世界共通で取引できる

- 金融市場が混乱しても信用リスクがない

- 歴史的に危機時に上昇してきた実績がある

それぞれ詳しく見ていきましょう。

価値がゼロにならない

金(ゴールド)は、他の金融資産と異なり、発行体の信用に依存しない実物資産です。

株式は企業が倒産すれば紙切れになり、債券も発行体である国や企業が破綻すれば価値を失います。

しかし金には発行体が存在せず、そのものに固有の価値があります。

そのため、世界的な金融危機や戦争などで経済が混乱しても、金そのものの価値がゼロになることはありません。

また、金は古代から貨幣や装飾品として重宝されてきた普遍的な価値の象徴です。

人類が金を価値あるものとして認識してきた歴史は5,000年以上に及びます。

これは他の資産にはない信頼の積み重ねといえます。

実際、ローマ帝国時代の金貨も現代で価値を持ち続けており、国家や時代を超えて通用する資産であることがわかります。

一方で、現代の金融資産は紙やデータの形で存在するため、信用が失われれば一瞬で価値を失うリスクがあります。

例えば、通貨がハイパーインフレを起こすと、実質的な購買力は大幅に下落します。

しかし、金は物理的な資産であり、貨幣や株式のように消滅することはありません。

つまり、金を持つという行為自体が、経済的な不確実性に対する最大の備えとなるのです。

供給量が限られている

金が安全資産として評価されるもう一つの理由は、供給量が限られている希少資源であることです。

地球上の金の埋蔵量は有限であり、採掘できる場所も限られています。

新しい金鉱山を発見することは難しく、年間の産出量は世界全体でおよそ3,000トン前後と安定しています。

つまり、どれだけ需要が高まっても、急に供給量を増やすことはできません。

これに対して、通貨は中央銀行が政策によって自由に増やすことができます。

例えば、金融危機が起きると各国は金利を引き下げ、量的緩和によって市場に大量の資金を供給します。

このように通貨の発行量が増えると、結果的に貨幣価値は下がり、物価が上昇する構造です。

通貨の価値が下がるほど、相対的に供給が限られる金の価値が上昇するインフレ構造になります。

この有限性は、金が通貨の代替資産として機能する根拠でもあります。

実際、各国の中央銀行も外貨準備の一部として金を保有しており、紙幣の信頼性を補完する役割を果たしてきました。

さらに、金の採掘コストも年々上昇しており、新規供給が増えにくい環境が続いています。

したがって、金は長期的に見ても価値が目減りしにくい資産であり、インフレ局面では資産を守る盾として機能します。

世界共通で取引できる

金は国や通貨の枠を超えて取引できる国際的な資産です。

どの国でも一定の価値を持ち、どの通貨に対しても交換可能であるため、通貨の代わりとして使われることもあります。

例えば、政情不安や通貨暴落が発生した国では、人々が現金ではなく金を保有して資産を守る動きが広がります。

金の取引市場は世界中に存在し、ロンドン、ニューヨーク、チューリッヒ、東京、香港などで常に売買がおこなわれています。

このように取引の流動性が高いことも、金が安全資産として評価される理由の一つです。

自国通貨が暴落しても、金をドルやユーロに換えれば資産を守ることができます。

つまり、金は世界共通の通貨としての性格を持っているのです。

また、金は政治的にも中立な資産です。

特定の国や経済圏に依存せず、どの国の支配下にもないため、国際紛争の際にも価値が維持されやすい特徴があります。

金融市場が混乱しても信用リスクがない

株式や債券、預金などの金融資産は、最終的に誰かが返済・運用してくれる信用の上に成り立つ資産です。

そのため、金融システムが崩壊したり、銀行が破綻したりすれば、資産の価値は大きく減少する可能性があります。

しかし、金はこうした信用リスクを一切負わない特性を持っています。

金は第三者の管理を必要としない自己完結型の資産でもあります。

銀行預金のように凍結されたり、金融機関の倒産で引き出せなくなる心配もありません。

物理的に保有していれば、どんな市場環境でも自らの資産を守ることができます。

そのため、金融危機時には個人投資家だけでなく、中央銀行や機関投資家も金を買い増しする傾向があります。

金は信用リスクゼロの資産として、混乱期にこそ存在感を発揮するのです。

歴史的に危機時に上昇してきた実績がある

金が有事の資産と呼ばれるのは、実際の歴史がそれを証明しているからです。

世界が不安定になるほど株が売られて金が買われるという逆相関の法則があります。

投資家だけでなく、各国の中央銀行も有事の際に金を保有・買い増す傾向を見せており、金は国家レベルでも信頼される危機対応資産になっています。

このように、金は歴史上のあらゆる危機を通じてその価値を証明してきました。

株や通貨が暴落する中でも、金は一貫して価値を守る資産として機能してきたのです。

過去のデータが裏付けるように、金は単なる投資対象ではなく、経済の不確実性に対する保険としての役割を果たしています。

過去の有事で金はどのように価格が推移したか?

過去の有事で金はどのように価格が推移したかを解説するにあたって具体的な有事を以下にまとめました。

| 年度 | 内容 |

| 1970年代 | オイルショックとスタグフレーション期 |

| 2001年 | アメリカ同時多発テロ |

| 2008年 | リーマンショックと世界金融危機 |

| 2020年 | 新型コロナウイルスの世界的流行 |

| 2022年 | ロシアのウクライナ侵攻 |

それぞれの内容を以下で詳しく解説します。

1970年代:オイルショックとスタグフレーション期

1970年代は、金価格の歴史のなかでも最も劇的な上昇期でした。

1971年、アメリカのニクソン大統領が金とドルの交換を停止するニクソン・ショックを発表し、金本位制が終わりました。

これにより、通貨の裏付けとしての金の役割は失われたものの、同時に市場では「金の実物価値」が再認識されます。

その後、1973年の第一次オイルショックと1979年の第二次オイルショックが発生。

原油価格の高騰により世界的なインフレが進行し、通貨の購買力が低下しました。

この時期、金はインフレヘッジ資産として爆発的に買われ、1971年に1トロイオンス=約40ドルだった金価格は、1980年には約850ドルまで上昇。

わずか10年足らずで20倍以上という急騰を記録しました。

エネルギー危機・通貨不安・政治的混乱という複合的な有事において、金が最も強く反応した時代の象徴といえます。

2001年:アメリカ同時多発テロ

2001年9月11日に発生したアメリカ同時多発テロは、世界経済に深刻な衝撃を与えました。

ニューヨーク証券取引所が数日間閉鎖され、株式市場は大幅に下落。

投資家は不安心理から安全資産へと資金を移し、金が買われました。

当時、金価格は事件直前の1トロイオンス=約270ドルから、事件直後には一時290ドル台へ上昇。

数か月後には300ドルを突破しました。

その後も中東情勢の不安定化やアメリカの対テロ戦争が続くなかで、投資家は有事の金という考え方を再び強く意識するようになります。

結果として、2001年から2003年にかけて金は緩やかな上昇基調を維持し、世界の金融市場が安定するまで安全資産としての地位を保ち続けました。

9.11テロは、現代における地政学リスクと金価格の連動性を明確に示した事件でした。

2008年:リーマンショックと世界金融危機

2008年9月、アメリカの大手投資銀行リーマン・ブラザーズが経営破綻し、世界的な金融危機が発生しました。

株式や不動産の価格が暴落し、投資家は現金確保のために一時的に金を売却したため、金価格は一時1トロイオンス=約850ドルから700ドル台へ下落。

しかし、その後、各国が金利を引き下げ、巨額の量的緩和を実施したことで、通貨価値への不安が広がり、金は再び買われ始めます。

結果的に2009年以降は上昇トレンドに転じ、2011年には約1,920ドルで史上最高値を記録しました。

これは金融危機から通貨不安の流れにより金が高騰する典型的な流れを示した事例であり、金が通貨の信頼を補完する最後の防衛資産であることを世界に印象づけました。

2020年:新型コロナウイルスの世界的流行

2020年の新型コロナウイルス感染拡大は、経済活動を世界規模で停止させる前例のないグローバルな有事でした。

感染拡大初期には株式市場が暴落し、投資家が現金確保のために金を売る動きが一時見られましたが、すぐに各国が金融緩和を開始すると、金価格は急反発します。

2020年1月時点で1トロイオンス=約1,550ドルだった金は、8月には約2,070ドルと史上最高値を更新しました。

超低金利政策と大量の通貨供給によるドル安・インフレ懸念が背景にあります。

日本円建てでも1グラム7,000円を突破し、個人投資家・機関投資家を問わず安全資産としての金の再評価が進みました。

コロナショックは、金がデジタル時代においても揺るがぬ価値を持つことを証明した出来事でした。

2022年:ロシアのウクライナ侵攻

2022年2月、ロシアがウクライナへ侵攻したことで、世界の地政学リスクが急激に高まりました。

欧米諸国はロシアに対して経済制裁を実施し、原油・天然ガス・穀物の価格が高騰。

インフレ圧力が強まるなか、投資家は安全資産として金を買い増しました。

金価格は侵攻直前の1トロイオンス=約1,800ドルから、3月には約2,050ドルまで上昇。

ドル建てだけでなく、日本円建てでは1グラム9,000円を突破し、国内でも過去最高水準を更新しました。

さらに、ロシアの外貨準備が凍結されたことを受けて、各国の中央銀行が金の保有比率を見直す動きも加速します。

特に中国やインドなどの新興国が金購入を増やし、国際的な信用通貨の代替資産として金の存在感が一層高まりました。

地政学的な有事が続くなかで、金は改めて安全資産の象徴としての地位を確立しています。

有事の金に関する知っておきたい常識

金が有事の金といわれ安全資産として知られることが変わらない一方で、時代とともに常識がアップデートされています。

有事の金に関する知っておきたい常識を以下にまとめました。

- 有事の金は買い時ではなく売り時と考えられる

- 米国金利の上昇が必ずしも金価格が下落する要因にならない

- 近年の金価格は必ずしも株価と逆相関にならない

それぞれ詳しく見ていきましょう。

有事の金は買い時ではなく売り時と考えられる

有事の金に対して有事が買い時と思われることがありますが、実際には有事発生時はすでに金価格が上昇した後であることが多く、むしろ売り時であると考えられます。

金はニュースや戦争、経済危機が起きた瞬間に急騰する傾向があり、一般投資家が有事だから買おうと考えるころには、すでに相場が高値圏に入っているケースが多いのです。

市場では噂で買って事実で売るという格言があります。

つまり、有事の発生前、緊張が高まっている段階で買われ、有事が現実化すると利益確定の売りが出て価格が反落するのが一般的な流れです。

実際、ウクライナ侵攻時も開戦直後に金価格は急騰しましたが、数週間後には反落しました。

したがって、金は有事ではなく平時に購入することが基本です。

米国金利の上昇が必ずしも金価格が下落する要因にならない

一般的に、金は利息を生まない資産であるため、金利が上昇すると相対的に魅力が下がり、価格が下がるといわれます。

しかし、実際の相場では米国金利が上昇しても、金価格が同時に上昇するケースが近年増えています。

これは、名目金利ではなく実質金利が投資判断に影響を与えるためです。

例えば、金利が上がっても、それ以上にインフレ率が高ければ実質金利はマイナスとなり、通貨の購買力が低下します。

その結果、投資家は金を持つほうが有利と判断して資金を移すのです。

2022年〜2024年のアメリカでも、FRBが利上げを続けるなかでインフレが高止まりし、金価格は上昇しました。

つまり、米国金利の上昇が必ずしも金価格が下落する要因にはなりません。

名目金利の上昇だけでなく、実質金利やインフレ期待、ドル指数とのバランスを見極めることが重要です。

近年の金価格は必ずしも株価と逆相関にならない

従来、株が下がると金が上がるという逆相関の関係がよく知られてきました。

しかし、近年の金融市場ではこの関係が必ずしも成り立たなくなっています。

その背景には、世界的な超低金利政策と金融緩和によって、株式と金の双方に資金が流入する構造が生まれたことがあります。

特に2020年のコロナショック以降、各国が大規模な金融緩和を実施した結果、過剰流動性が発生。

リスク資産である株も、安全資産である金も同時に買われ、両者が並行して上昇しました。

また、ETFやファンドの普及により、金も投資商品として株と同様に資金流入の影響を受けやすくなっています。

現代の投資環境では株価と金価格が逆相関になるという単純な図式ではなく、マクロ経済・金利政策・インフレ期待など複合要因を見ながら判断する必要があります。

有事の金を踏まえた金投資に対する考え方

有事の金を踏まえた金投資に対する考え方を紹介します。

- 短期的な利益を追求するのではなく長期的な視点で投資する

- 資産全体のバランスを重視して保有する

それぞれ詳しく解説します。

短期的な利益を追求するのではなく長期的な視点で投資する

金は短期間で急騰・急落することがあるものの、本質的には長期保有に適した資産です。

有事が発生すると一時的に価格が上昇しますが、その直後に落ち着くことも多く、短期的な値動きだけで売買を繰り返すと損失を出す可能性があります。

金の魅力は通貨の価値が下がっても、実物として価値を保つという長期的な安定性にあります。

そのため、株式や為替のような投機的売買ではなく、10年、20年単位で資産価値を守るために保有するという考え方が重要です。

また、世界情勢の変化や金融政策の転換など、金価格を動かす要因は予測が難しく、短期的な値動きを読むのは困難になります。

景気循環や通貨の信用度低下といった大きなトレンドに着目し、時間を味方につけて価値の保存手段として金を保有するのが賢明です。

資産全体のバランスを重視して保有する

金は守りの資産として優れていますが、資産のすべてを金に変えるのは得策ではありません。

なぜなら、金は配当や利息を生まないため、景気が良いときには株式や不動産のような資産に比べてリターンが劣るからです。

したがって、金投資はあくまで資産全体のバランスをとるための手段として位置づけることが重要です。

一般的には、全資産の10%〜20%を金で保有すると、リスク分散効果が最大化するといわれています。

金は株式や債券と異なる値動きをするため、ポートフォリオに組み込むことで価格変動のブレを和らげる効果があります。

特に、金融危機やインフレ時に株式が下落しても、金が上昇して損失を相殺してくれるケースが多く見られます。

つまり、金は利益を生む資産ではなく資産を守る資産です。

短期的な上昇を狙うよりも、経済環境が大きく変化しても資産全体の安定性を保つために、バランスよく保有することが鍵となります。

有事の金に対するアンティークコイン投資の選択肢

有事の金と呼ばれるように、戦争や金融危機などの不安定な時期には金が安全資産として買われ、価格が上昇する傾向があります。

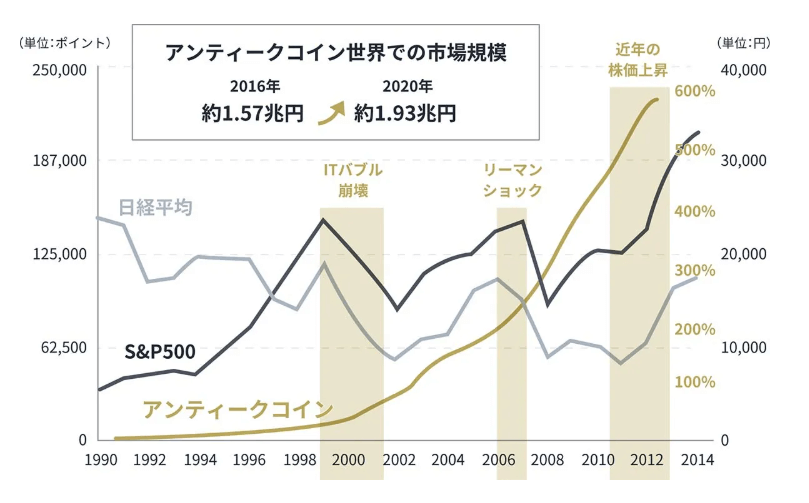

しかし、近年では同じ金という実物資産の中でも、アンティークコインへの投資が注目を集めています。

単に金のインゴットや金貨、投資信託を保有するよりも、資産価値の上昇が期待でき、文化的・歴史的価値を兼ね備えた投資対象として評価されているためです。

アンティークコインは、金や銀といった素材の価値に加えて、歴史的背景・希少性・保存状態・芸術性などの要素が加わることで、より多面的な評価がなされます。

市場に出回る枚数が極めて少ないため、希少性が年々高まり、金相場とは無関係に価格が上昇するケースも多く見られます。

2008年のリーマンショック後のように、世界的な有事においてもアンティークコイン市場は堅調に推移してきました。

投機的な資金ではなく長期保有者が多いこと、そしてコインが文化的資産としても認知されていることが背景にあります。

アンティークコインには金のインゴットとは異なり、再発行されないという絶対的な強みがあります。

希少性の高さから、減ることはあっても増えることのない資産として長期的に右肩上がりで上昇しやすいです。

金は市況によっては急落、時期によっては価格が停滞してきた歴史があります。

よって、資産全体のバランスを重視して安全資産を保有する場合、長期的な視点ではアンティークコインのほうが優れているのです。

まとめ

金は、戦争や金融危機などの不安定な状況でも価値を保ちやすい実物資産であり、長年にわたり最後の逃避先として信頼されてきました。

短期的な値動きに左右されず、長期的な資産保全の手段として活用することが重要です。

また、資産のすべてを金に偏らせず、全体のバランスを意識して保有することで、リスクを抑えながら安定した資産形成が可能になります。

さらに、金そのものだけでなく、歴史的価値を持つアンティークコインなどへの分散投資も、有事に強い選択肢のひとつです。

金は今も昔も、変わらず信頼できる資産として私たちの暮らしを守り続けています。