個人事業主はさまざまな税金を納める必要があり、少しでも手元にお金を残すなら税金対策が必要です。

納めるべき税金の種類を理解して、適切な方法で税金を納め、使える制度はすべて使用することが節税につながります。

また、税金対策は資産形成において出費を減らすことにあたりますが、同時に収入を増やすことも重要です。

この記事では、個人事業主が支払う税金と税金対策について紹介した上で、お金を手元に残すための資産形成について解説します。

個人事業主が納める税金

個人事業主の税金は、収入に対して経費を差し引いた総所得から利用した所得控除も差し引いた上で、課税対象金額を計算し、この額を元に税金が課される仕組みです。

個人事業主が納める税金は、事業による収入によって納税の義務がある税金の種類は変わってきますが、以下の4つになります。

- 所得税

- 住民税

- 個人事業税

- 消費税

それぞれ詳しく解説します。

所得税

所得税は年間の事業の収益にに課せられる税金であり、基礎控除となる48万円以上の収入がある事業主全員が納める税金です。

所得税は累進課税制度を取っているため、課税対象金額によって税率が変動する性質を持ちます。

具体的な税率は下記の通りです。

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超え330万円以下 | 10% | 97,500円 |

| 330万円超え695万円以下 | 20% | 427,500円 |

| 695万円超え900万円以下 | 23% | 636,000円 |

| 900万円超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

課税対象金額が900万円超え1,800万円以下であれば、(課税対象金額×33%-1,536,000円)で税金が求められるということです。

課税所得金額が増えるほど税率が大きくなり、納める所得税が増えることが分かるかと思います。

事業による収入が増えるほど納める税金も増える仕組みであり、節税方法の多くが所得税・住民税を節約する方法であるため、年収の大きい人ほど所得税の税金対策が重要です。

住民税

住民税は居住している地域の自治体に支払う税金であり、基礎控除額が43万円となっています。

住民税の非課税基準には、条件が定められているので収入が43万円以上でも住民税が非課税になる可能性はあります。

住民税は均等割額と所得割額で構成されており、均等割額は全員に公平に課す税金であり、所得割額は収入によって額が変動する税金です。

東京都を例に具体的な税金を見ていきましょう。

| 特別区民税 | 都民税 | 合計 | |

| 均等割額 | 3,500円 | 1,500円 | 5,000円 |

| 所得割額 | 6% | 4% | 10% |

参考:渋谷区役所

東京都の住民税は特別区民税と都民税で構成されているため、合計して住民税の計算方法を示すと(課税対象金額×10%+5,000円)です。

上記の計算に加えて調整控除などを差し引く必要があるため、上記の計算方法で求められるのは住民税の概算になります。

個人事業税

個人事業税は国が定める70種類の法定事業を行う個人事業主に課せられる税金で、事業主控除の年間290万円以上の所得がある人に課せられます。

| 区分 | 事業の種類 | 税率 | |

| 第1種事業(37種類) | 物品販売業、料理店業、運送取扱業、不動産売買業など | 5% | |

| 第2種事業(3種類) | 畜産業 、水産業 、薪炭製造業 | 4% | |

| 第3種事業(30種類) | 医業、公証人業、コンサルタント業、 デザイン業など | 5% | |

| マッサージ業、装蹄師業 | 3% | ||

参考:東京主税局

種類は非常に多いですが、畜産業 、水産業 、薪炭製造業とマッサージ業、装蹄師業を除くすべての法定事業の税率が5%と定められています。

また、ほとんどの業種において個人事業税が発生しますが、法定事業に含まれない事業に関しては個人事業税は発生せず、ライターやプログラマーなどの例外もあります。

対象者には都道府県税事務所から納税通知書が届く仕組みとなっているため、確定申告をしていれば別途申告して納める必要はありません。

消費税

消費税は、年間の売上が1,000万円を超えた個人事業主に納税の義務が発生する税金になります。

猶予期間が2年あり、実際に税金を納めるのは2年後です。

また、消費税は自身で税額を計算し、申告して納める必要があります。

個人事業主の税金対策と節税方法

それでは、具体的な税金対策と節税の方法について確認していきましょう。

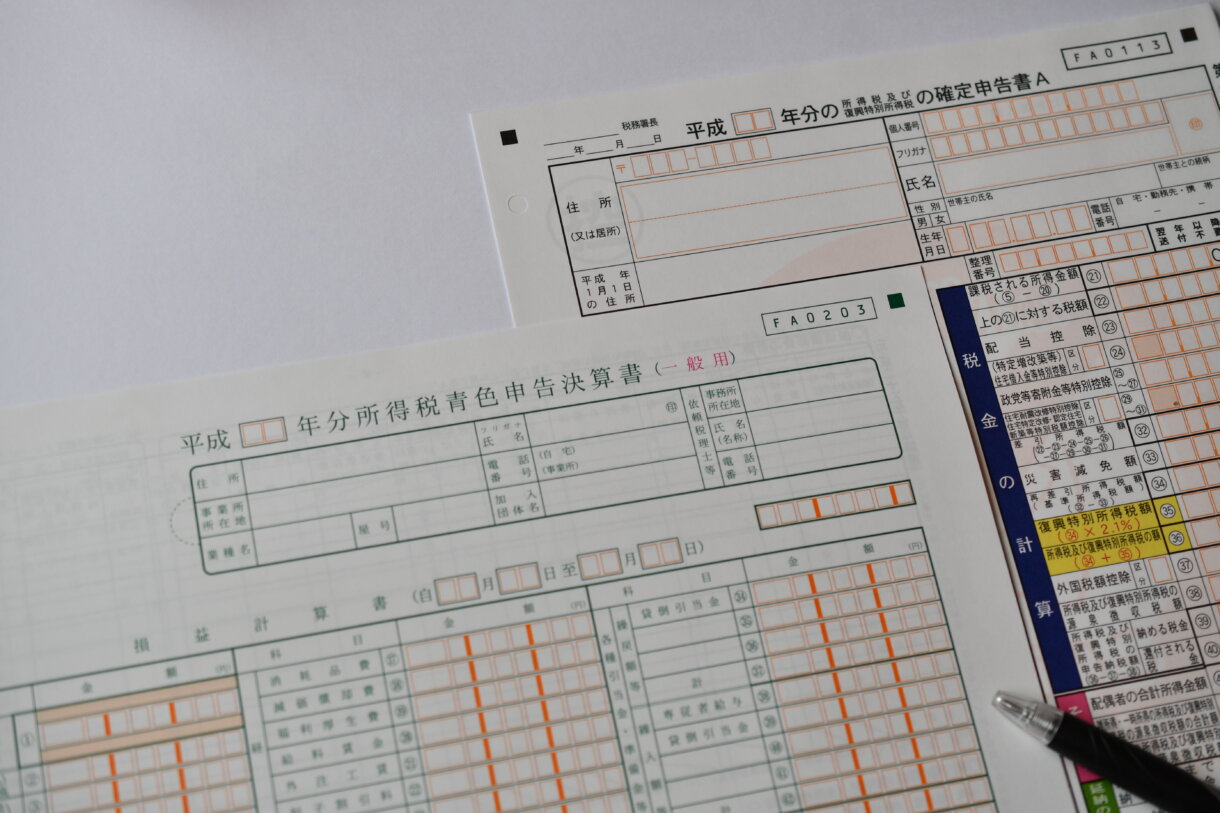

- 確定申告の方法を青色申告にする

- 経費として計上できるものはすべて申告する

- 所得控除・税額控除を活用する

それぞれ詳しく解説します。

確定申告の方法を青色申告にする

確定申告には白色申告と青色申告の2種類があり、青色申告にすると条件に応じて最低10万円、最高65万円の所得控除が利用できます。

開業手続きを行った事業者のみが行える申告方法であるため、サラリーマンには利用できず、個人事業主のみが利用できる節税方法です。

青色申告には、所得控除以外にもさまざまな特典があるため、下記にその内容をまとめました。

| 特典 | 内容 |

| 青色申告特別控除 | 最高65万円の所得控除を受けられる |

| 青色事業専従者給与 | 親族に支払った給与を経費にできる |

| 貸倒引当金 | 一定の貸倒引当金を必要経費として認める |

| 純損失の繰越しと繰戻し | 赤字を最長3年間、繰越しと繰戻しが可能 |

青色事業専従者給与を利用すれば、事業を手伝う親族などに支払った給与を経費にすることが可能であり、事業が赤字になった場合も最長3年間赤字を繰り越すことができるようになります。

所得控除だけが注目されることも多いですが、青色申告には個人事業主にとってさまざまなメリットのある申告方法であるため、申告方法を青色申告に変更するのがおすすめです。

経費として計上できるものはすべて申告する

所得税は累進課税であるため所得が上がるほど高い税金を支払う必要があります。

そのため、課税対象金額が低く抑えるために、経費として計上できる費用はすべて申告するようにしましょう。

基本的には事業で利益を得るためにかかった費用はすべて経費として申告できるという考え方で間違いありません。

そして、事業において経費にできる項目は勘定項目として定められています。以下に一般的な勘定項目をまとめました。

- 給料賃金

- 外注工賃

- 減価償却費

- 繰延資産の償却費

- 貸倒金

- 地代家賃

- 利子割引料

- 固定資産等の損失

- 租税公課

- 荷造運賃

- 水道光熱費

- 旅費交通費

- 通信費

- 公告宣伝費

- 接待交際費

- 損害保険料

- 修繕費

- 消耗品費

- 福利厚生費

- 青色事業専従者給与

- 雑費

例えば、事業で電車やバスを利用したときは旅費交通費、移動に取引先との飲食代は接待交際費です。

そして、勘定項目として定められていない費用でも事業で利益を得るためにかかった費用であると認められれば雑費として申告できます。

所得控除・税額控除を活用する

所得控除は課税所得金額から差し引く形で控除し、税額控除は所得税や住民税を算出してから差し引く形で控除します。

どちらも税金を節約する効果が期待できるので、利用できるものがあれば、利用するようにしましょう。

所得控除で申告が必要な代表的な制度には、医療費控除があり、医療費控除の特例であるセルフメディケーション税制も含めてどちらで申告するべきか見きわめて医療費を申告することで税金を節約できます。

税額控除は基本的に自己申告が必要であり、住宅ローンを組んでいる人が受けられる住宅ローン控除や、地方に納税することで返礼品が受け取れるふるさと納税があります。

その他にも条件を満たしていれば受けられる控除がありますので、受けられる控除を把握して申告するようにしましょう。

お金を残すなら節約や税金対策以外に投資を始めるべき理由

お金を残すためには節約や税金対策も重要ですが、手元のお金を増やすことも重要です。

節約や税金対策だけでなく投資を始めるべき理由は3つあります。

- 投資は税金対策とも結びついている

- 資産形成は支出を減らして収入を増やすまでがセット

それぞれ詳しく見ていきましょう。

投資は税金対策とも結びついている

投資と税金対策は必ずしも別々にやるものではなく、方法によって節税に結びつくものもあります。

例えば、個人型確定拠出年金iDeCoを利用すると積立掛金を申告することで所得控除が受けられます。

iDeCoに積み立てたお金は投資信託などの金融商品に投資できるので、投資をしながら節税をすることが可能です。

もちろん、投資を始める以上、税金の節約に気を取られて肝心のリターンを得ることを疎かにしないようにする必要があります。

投資は税金対策の方法になる側面もあるので節税と投資で別個に考えることなく、総合的に手元にお金が増やすことを考えていきましょう。

投資の税金対策について詳しく知りたい方はこちらの記事をチェックしてください。

資産形成は支出を減らして収入を増やすまでがセット

資産形成とは支出を減らす方法だけを行うだけでなく、手元に残ったお金を利用して収入を増やすまでがセットになります。

支出を減らして貯金を増やしても、保有している資産は増えていきません。

増えていかないだけでなく、インフレが進むことがあれば、10年後保有している資産の価値は減少してしまいます。

お金を残すなら現金だけで資産を持つことなく、さまざまな形に換えて保有することによって、お金を増やしたり、価値を守っていくことにつながるのです。

そのためには、現在保有している資産を利用して収入を増やすために、投資を実践することが重要です。

資産運用が初めての個人事業主におすすめの投資方法

資産運用が初めての個人事業主におすすめの投資方法は3つあります。

- つみたてNISA(投資信託)

- 個人型確定拠出年金iDeCo

- アンティークコイン投資

それぞれ詳しく解説します。

つみたてNISA(投資信託)

つみたてNISAは、投資信託を対象に年間40万円の投資額に対して最大20年間利益にかかる税金を非課税にする制度です。

投資信託は、ファンドマネージャーと呼ばれる投資のプロが運用しており、投資額に応じてその収益を分配する投資方法であることから初心者向けの投資方法といわれます。

また、つみたてNISAはいつでも現金化して引き出すことができるので、20年を待たずに事業などで資金が必要になったタイミングで売却することも可能です。

非課税期間は最大5年間で、年間120万円の投資額を利用して積極的に運用していきたい人は、一般NISAを利用することで投資信託だけでなく株式に投資して利益を得ながら節税をすることもできます。

個人型確定拠出年金iDeCo

個人型確定拠出年金iDeCoは老後の資産形成を支援する制度であり、毎月掛け金を積み立て、掛け金の範囲内で投資信託に投資を行なえます。

iDeCoは必ずしも掛金で投資をする必要はなく、保険に加入したり、定期預金に積み立てることも可能です。

iDeCoは節税メリットが高く、投資や利息などの利益が非課税になるだけでなく、掛け金を申告することで所得控除を受けられ、受取時には退職所得控除と公的年金等控除の対象になります。

また、iDeCoは毎月5,000円から積立可能ですが、積立額には制限がありますが、個人事業主の場合は最大で月額6万8,000円(年額81万6,000円)積み立てることが可能です。

ただし、60歳以上になったタイミングで年金として受給可能で、つみたてNISAのように途中引き出しが不可能となっています。

老後の資産形成を目的に節税を意識している人には適しており、メリットも大きいですが、事業に利用できる資金を増やしたいという目的であればそぐわないかもしれません。

アンティークコイン投資

iDeCoは保険や定期預金を選択するなら投資という意識はないかもしれませんが、上記で紹介した投資方法はすべて投資信託を利用した資産形成になります。

つみたてNISAやiDeCoの対象になる投資信託は、基本的には株式を投資対象にしており、株式は経済や金融市場の暴落の影響を受けやすい資産です。

つまり、リーマンショックやコロナショックなどの金融市場が混乱する状況では、投資信託の価値も大きく下落し、含み損を抱えてしまう可能性があるということになります。

投資において重要なのはリスクを分散することであり、投資信託への投資をするなら金融市場の混乱にも強い資産も保有したほうがよいでしょう。

近年、世界中の富裕層から注目されている投資方法にはアンティークコイン投資があり、株式などの金融資産の価値が暴落する中でも安定した値動きをしているため、右肩上がりの成長が期待できます。

また、税金対策に関しては、5年以上の長期保有で税金が節約できる性質を持っています。

資産形成において長期を前提に安定してお金を増やすことを重視するならアンティークコイン投資がおすすめです。

アンティークコイン投資の節税について詳しく知りたい方はこちらの記事をチェックしてください。

アンティークコイン投資の節税方法は? 節税が可能な3つのタイミング

個人事業主で税金対策を考えている人が読みたいFAQ

個人事業主で税金対策を考えている人が読みたいFAQをまとめました。

- 経費にできるものの基準はどのように考えればよいですか?

- お金を残すための資産運用の始め方を教えてください

それぞれ詳しく解説します。

経費にできるものの基準はどのように考えればよいですか?

経費にできるものは上記で紹介した勘定項目に含まれている物を中心に事業を行う上でかかった費用を計上できます。

しかし、なかには事業を続けるなかで発生した支出であっても一部の保険料や、罰金など経費に計上できない費用や、経費として認められない可能性がある費用も存在します。

そのため、勘定項目に含まれていない費用で、特定の費用に対してこれは経費に計上できるのか不安に思う方もいることでしょう。

経費として計上できるのか自信がない方や、反対に計上できるはずの経費を見逃したくないという方は専門家に相談することが重要です。

相談先は税理士が代表的ですが、確定申告を代行してもらう目的がなければ、税金だけでなく投資など総合的なお金の残し方も相談できるFP(ファイナンシャルプランナー)もおすすめです。

お金を残すための資産運用の始め方を教えてください

節税に加えて資産運用も始めたいと考えた方のなかで、アンティークコイン投資に興味を持っても証券会社から始められるNISAやiDeCoとは異なり具体的な投資方法が分からないという方も多いのではないでしょうか。

アンティークコイン投資を始めるならコイン専門店の「コインライブラリー・プリンシパル」がおすすめです。

投資に必要なコインの販売・預かり・買取の3つのサービスを展開しているため、資産運用における証券会社の役割をしていることが分かります。

また、資産運用の基礎知識だけでなく、税金対策を含めた個人の資産形成に関しても相談可能な場所となっています。

アンティークコイン投資に特化したコイン専門店の当サイトから投資や資産形成を検討したい方はこちらのページからお気軽にお問い合わせください。

個人事業主におすすめの投資についてはこちらの記事をチェックしてください。

個人事業主におすすめの投資は? 税金や節税の視点も含めて徹底解説

まとめ

個人事業主の税金対策について解説しましたが、申告できる経費や利用できる制度はすべて利用して税金を節約しましょう

税金対策や、日々の節約などの支出を減らすという行為だけでなく、収入を増やす行為に目を向けてみると結果的に税金対策になる場合や、手元に残るお金を増やすことが期待できるようになります。

税金対策に利用する投資や、その投資で取るリスクの回避方法も考えながら、お金をできる限り手元に残すような資産形成をしていきましょう。

今回紹介したアンティークコイン投資について詳しく知りたい方はこちらの記事をチェックしてください。