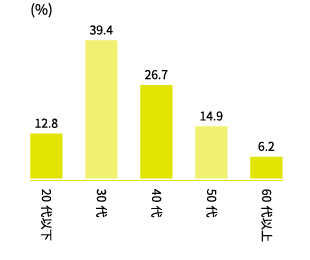

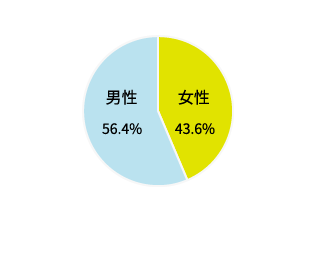

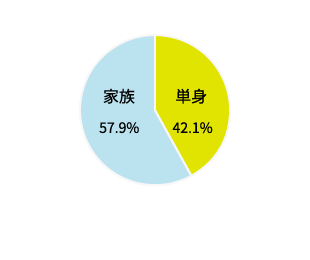

Customer Chart

お客様構成

ライフマネーセンス提供サービスは、

資産運用経験、現在の資産、

家族構成、年齢問わず

ご利用いただけるサービスです。

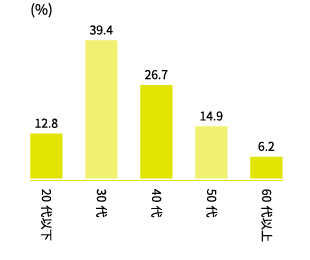

年代

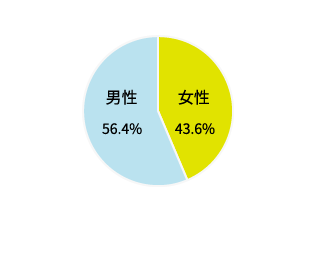

男女比

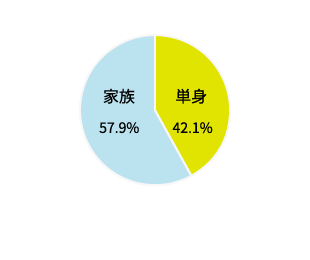

独身・既婚

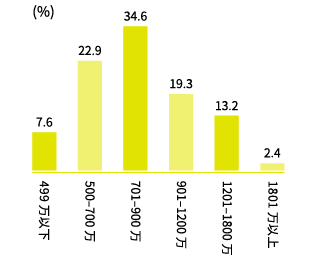

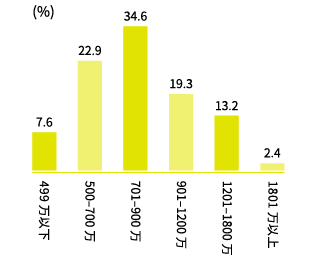

年収分布

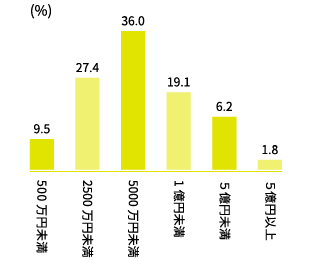

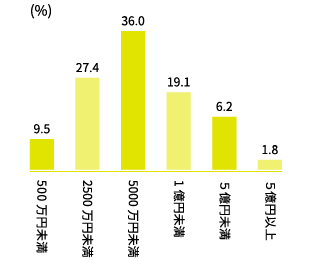

資産規模

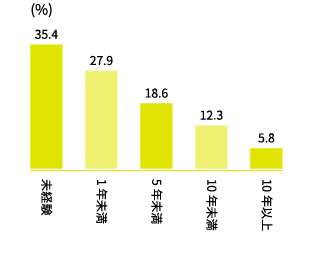

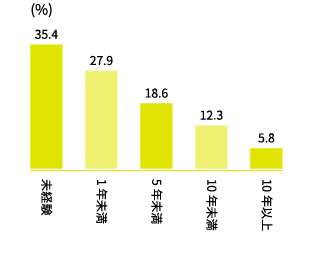

資産運用歴※ご相談来社時点で

※2020年12月時点

男女比

独身・既婚

年代

年収分布

資産規模

資産運用歴※ご相談来社時点で

※2020年12月時点

Case Study

事例のご紹介

CASE01

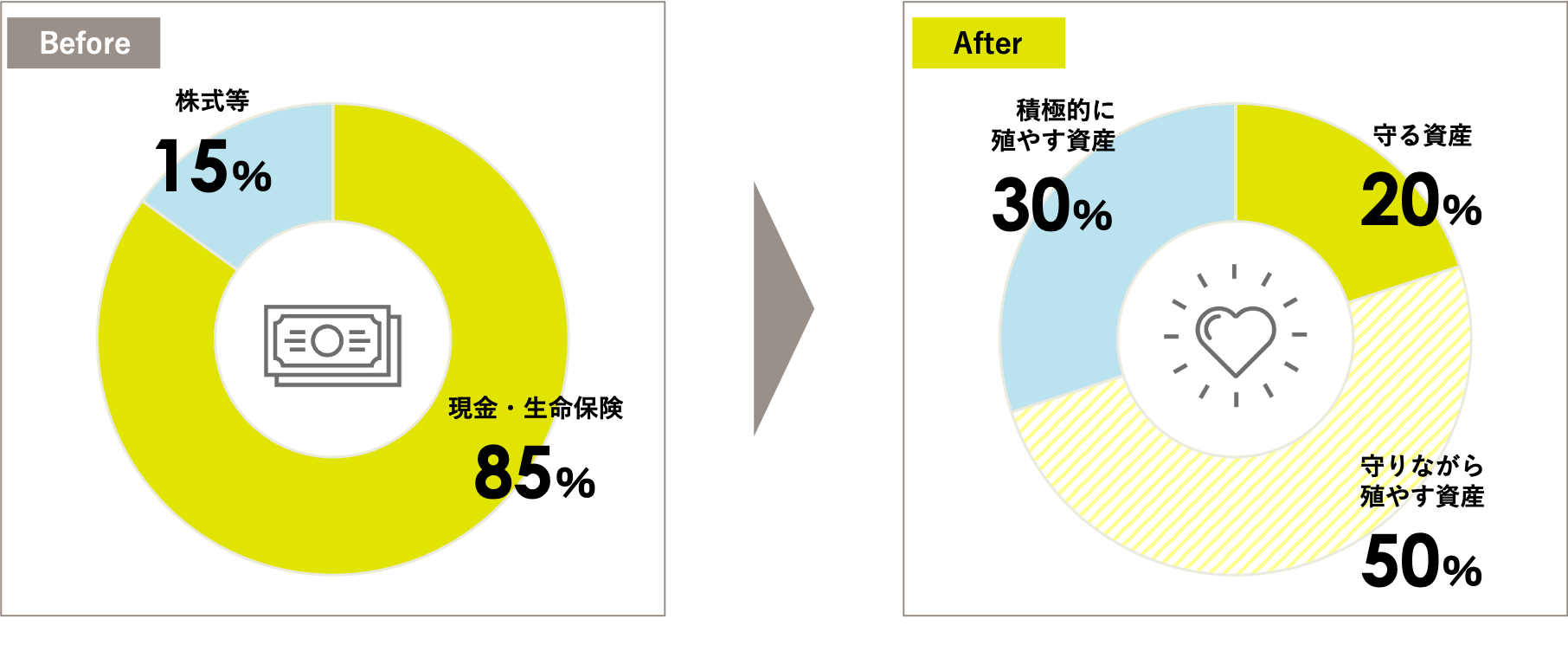

投資だけに頼らない、

“資産”を増やす仕組みづくり

ご相談前

- 毎月入ってくる給料分すべて使ってしまって銀行預金が増えず、そろそろ考えなくてはとCLPへ。

- お金に関する知識がまったくなく何をすればいいかわからなかった。

- 生命保険の営業は受けたことがあるが、独身である自分への必要性が感じられなかった。

ご相談後

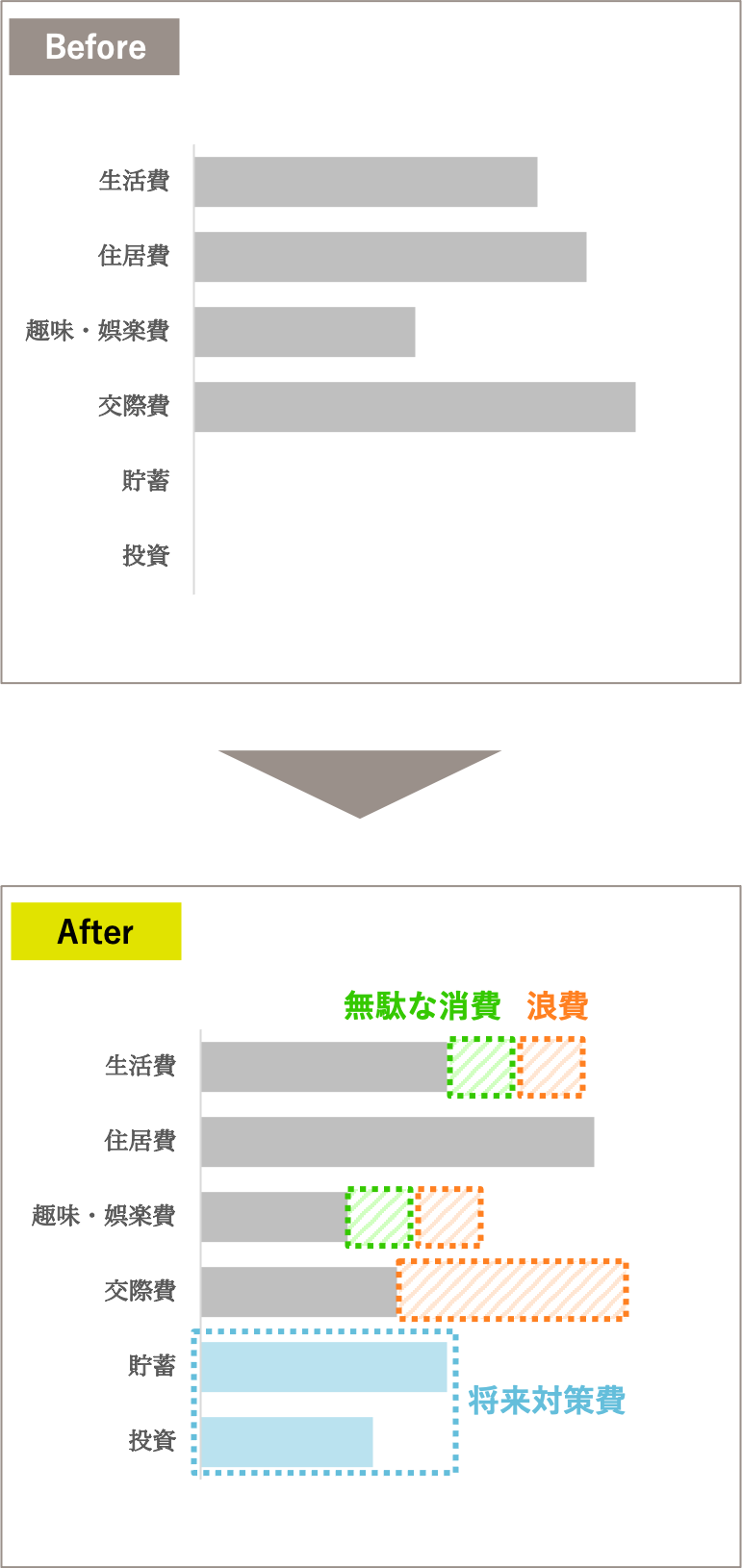

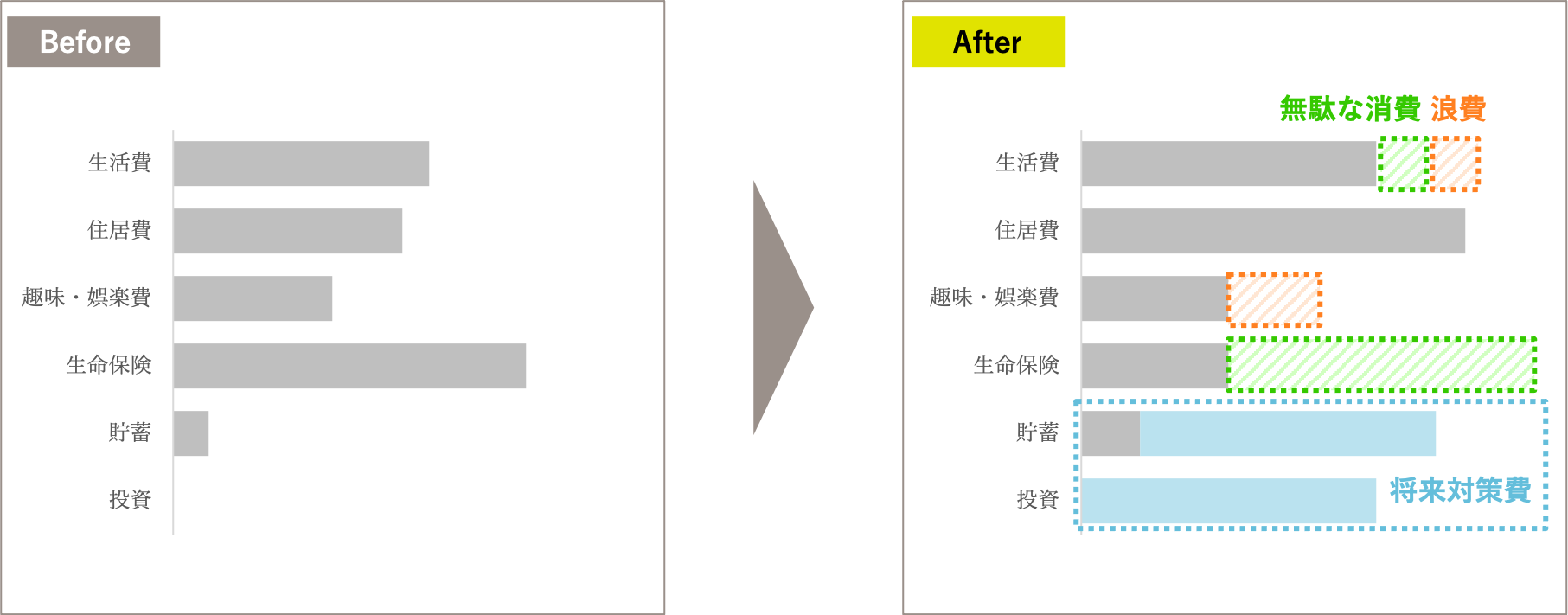

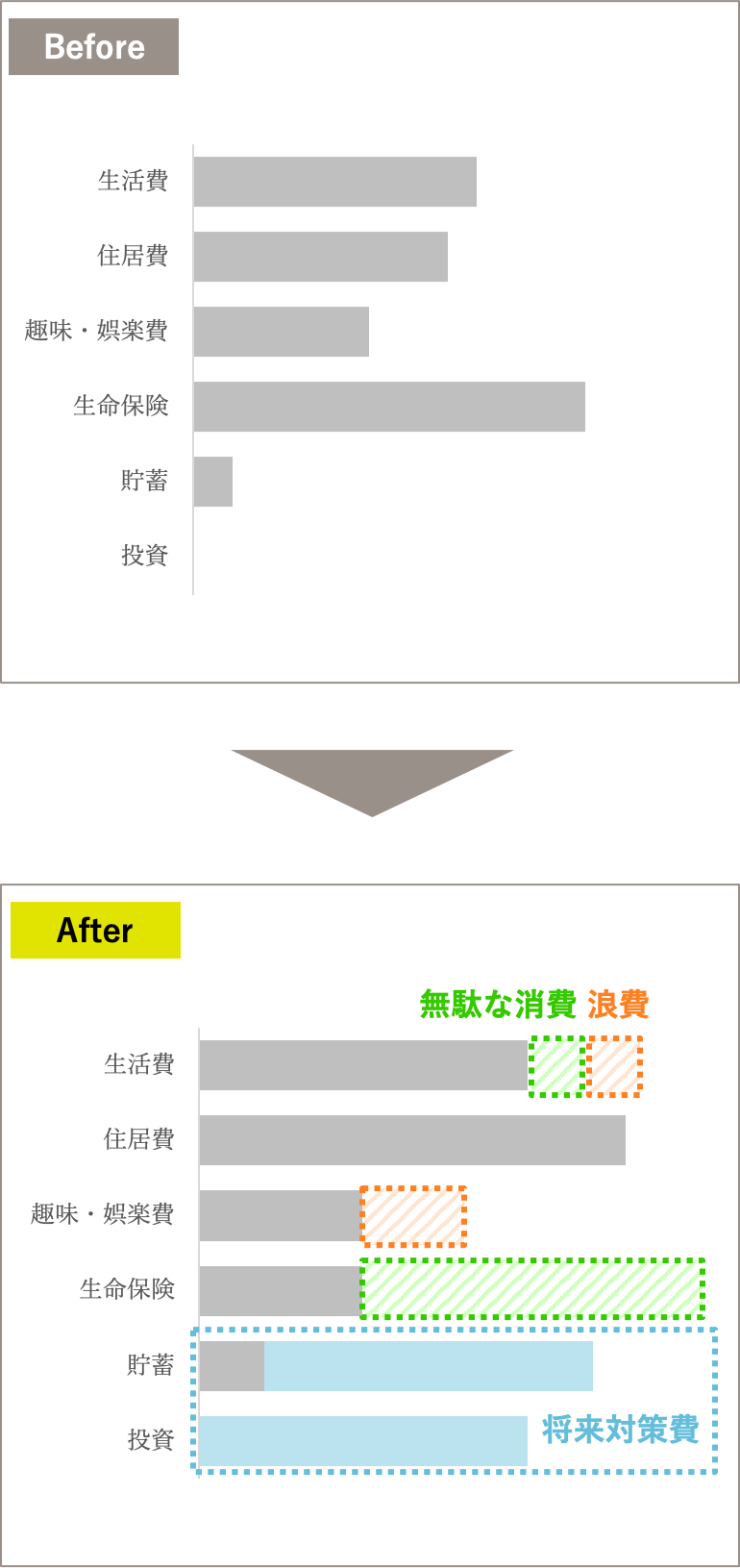

- 収入が入ったらそのまま使うだけの習慣から、収支を記録し資金の流れを整理することができた。

- Before/Afterの資産推移を可視化することができ、家計簿をつけることが楽しいと思えた。

- ライフステージ別に必要な保障をわかりやすく学ぶことができ、生命保険以外の投資商品と組み合わせることで、必要最低限の保障を選ぶことができた。

- 様々な選択肢を知り、資産形成と資産保全、短中長期との時間分散と、バランスよく実践することができ、安心感が生まれた。

CASE02

無駄のない効率的な

資産運用を知ることができ、

自分の好きな事に時間とお金が使えるように

ご相談前

- 将来の事を考え始め、何か始めたいと思いCLP女性セミナーに参加。

- 預金は溜まってきたが銀行に置いておくだけでは増えないし、しばらく使う予定もないお金もあるので何か運用したい。

- 所得税、住民税も高くなってきて、節税対策をしたいが、ふるさと納税だけでは限界がある。

ご相談後

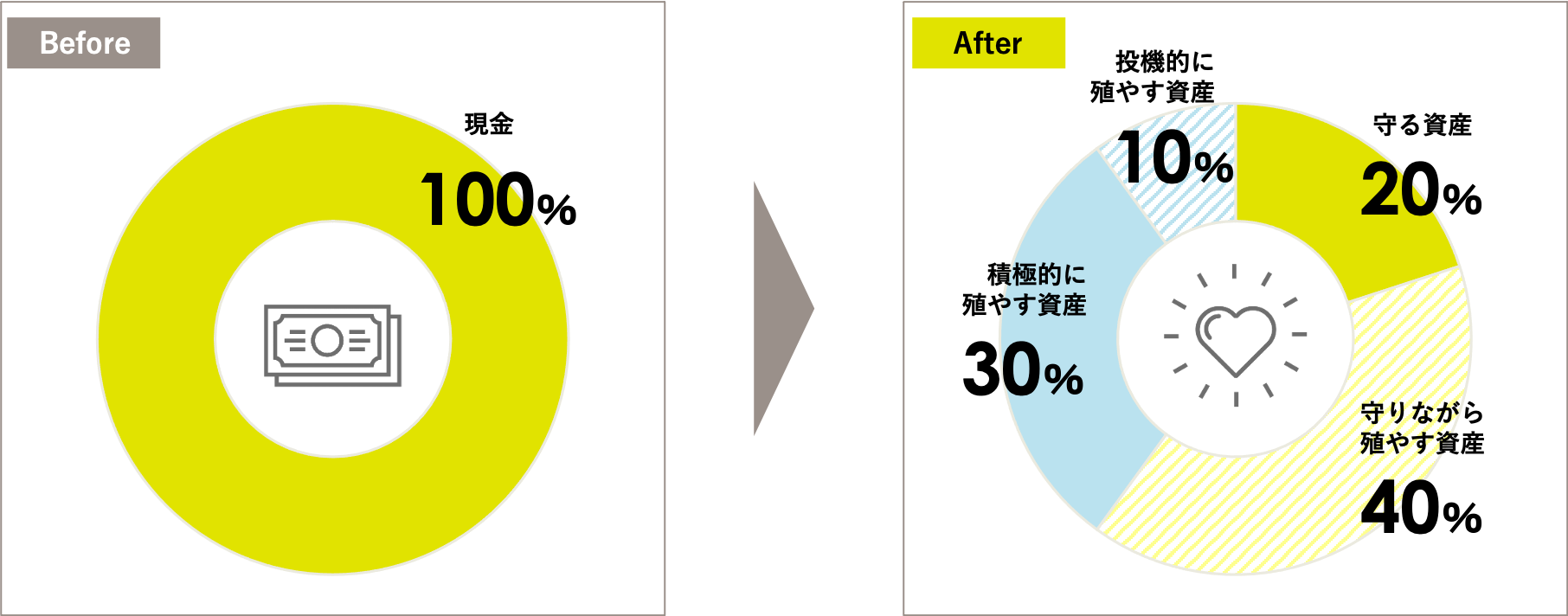

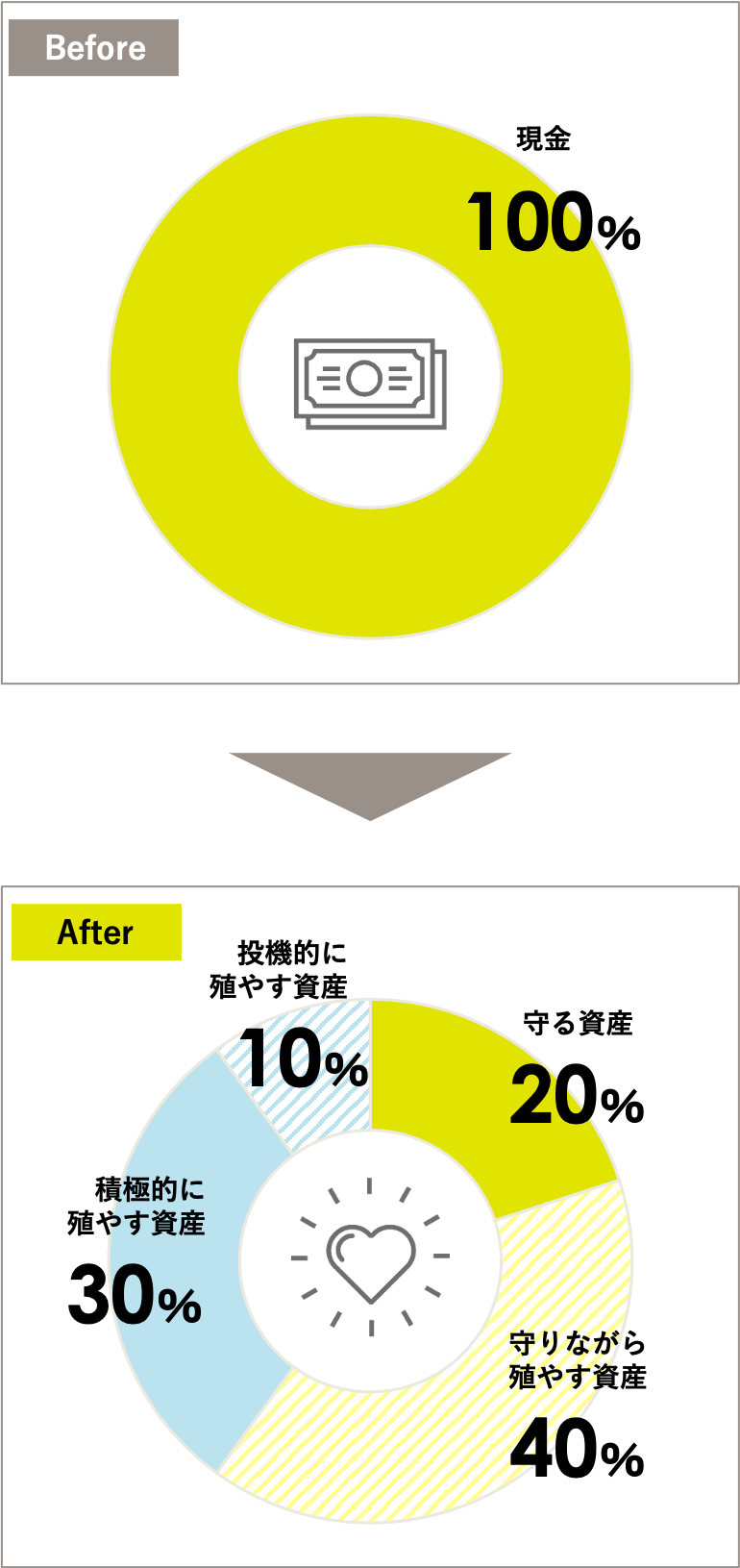

- リスクが異なる資産に分散投資ができて、効率的な運用ができるようになった。

- 自分が仕事をしている間も、お金に働いてもらえる仕組みづくりができた。

- 節税対策により、手取りが増えたことで、好きな事へ使えるお金も増えて、大好きな旅行計画がより充実。

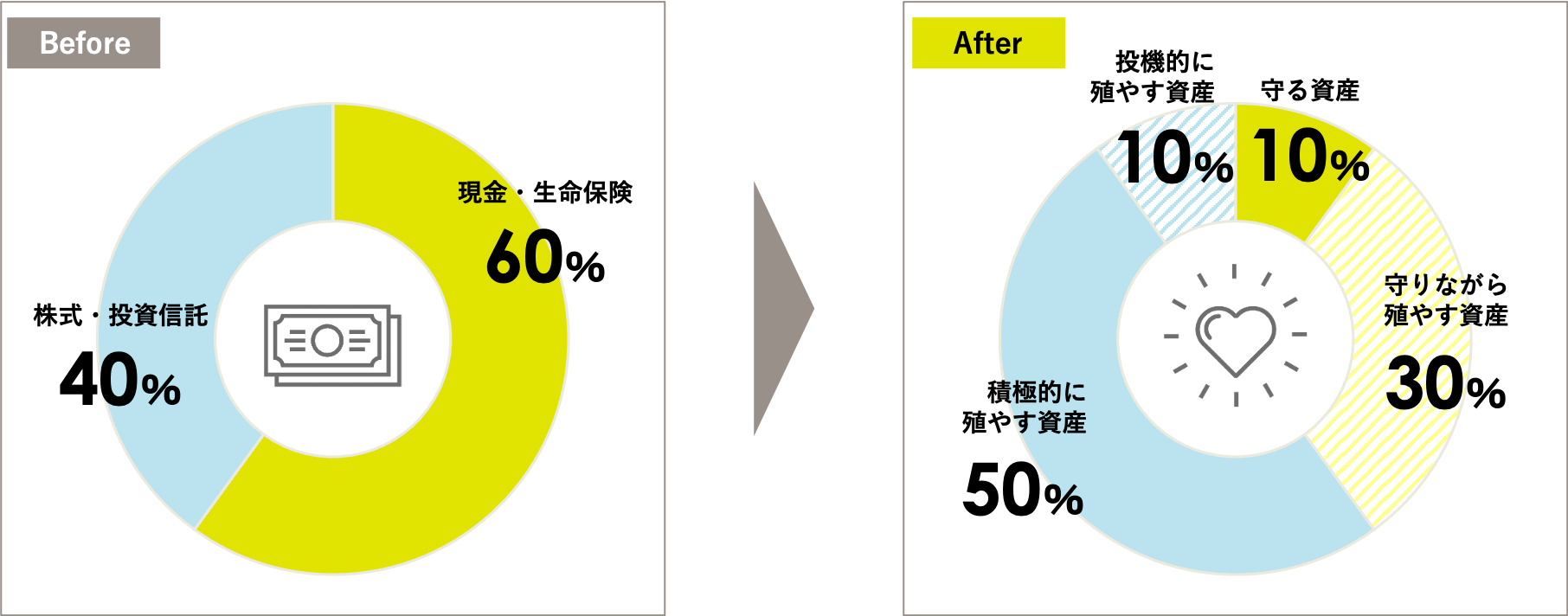

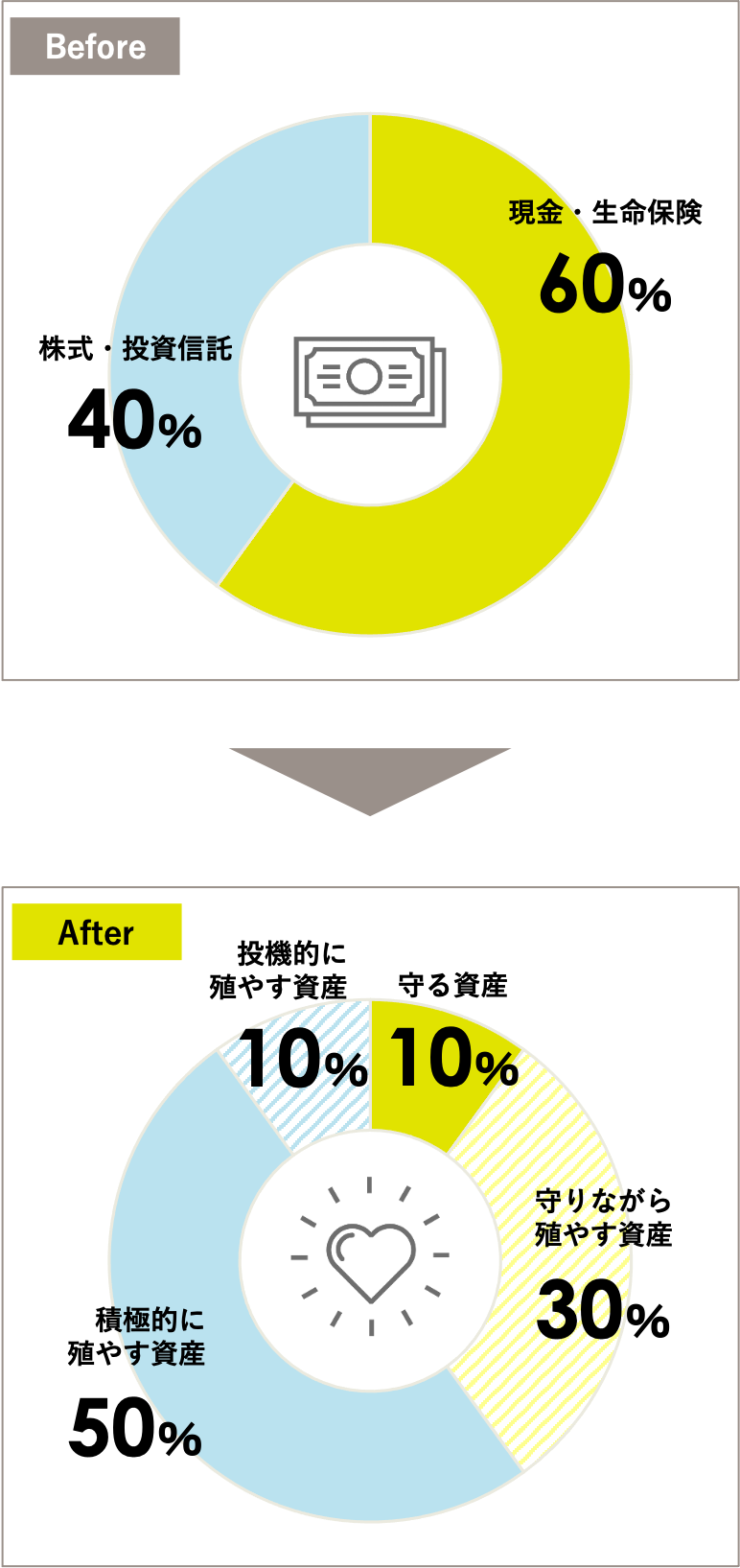

CASE03

日本人が陥りがち!

依存型生命保険による資産形成からの脱却

ご相談前

- 今の低金利時代では銀行に預けておくだけではもったいないと昔から感じていたが、生命保険かNISAくらいしか知らず、銀行預金よりはいいと思い外資系生命保険会社の営業マンから勧められるままに保険に加入。

- しかし年間230万の保険料は家計に非常に重くのしかかり、好きな旅行の予算にも影響がでてしまい何とかしたくてCLPに相談。

ご相談後

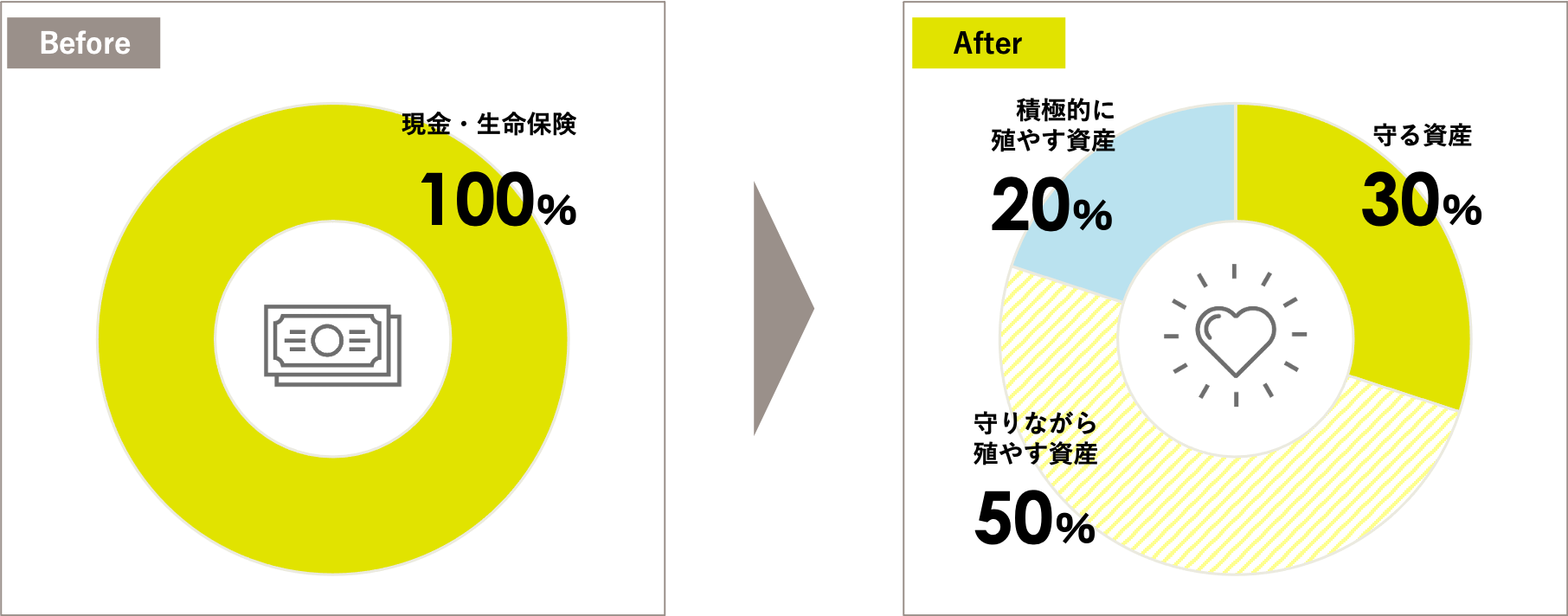

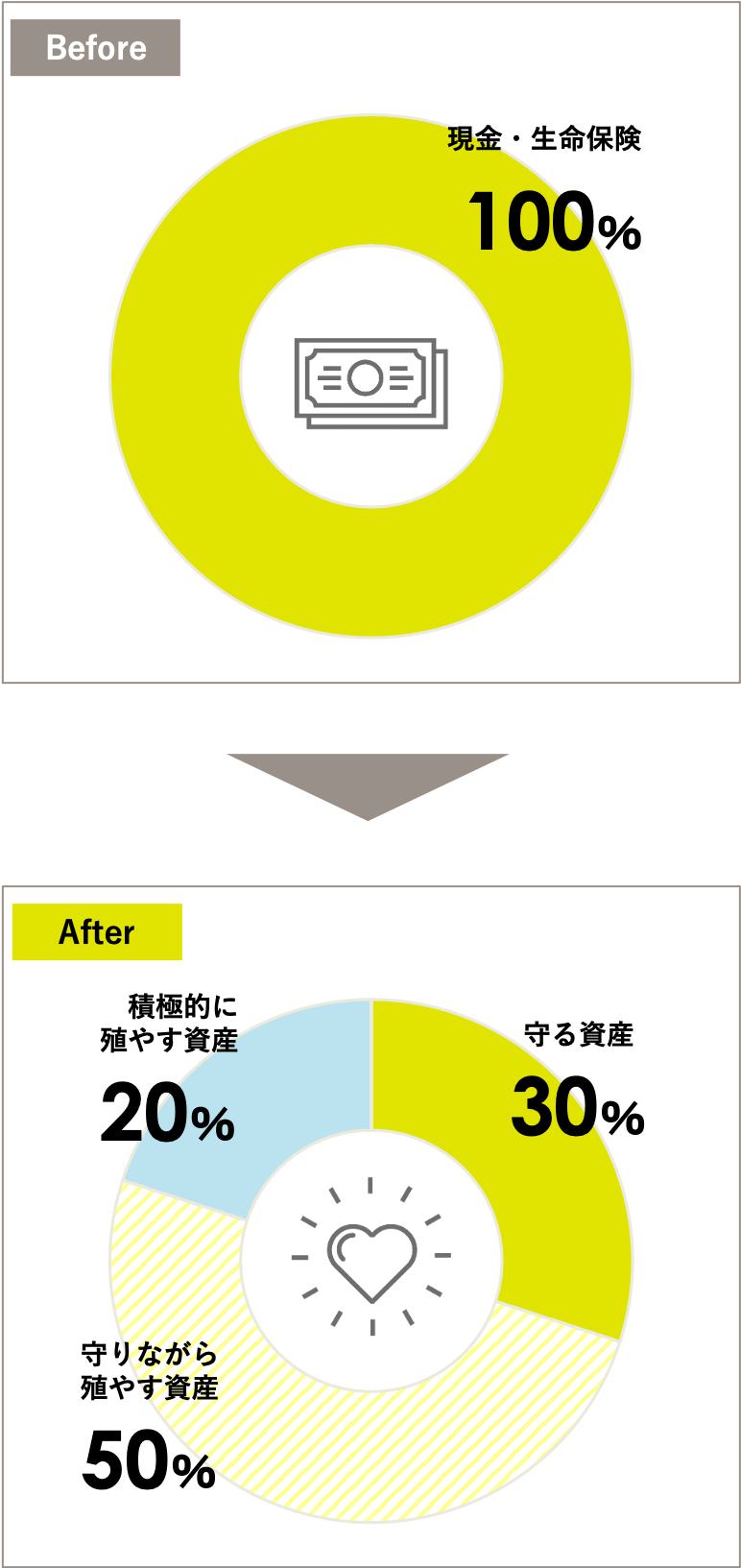

- 資産形成の方法には様々な選択肢があると知れたことが大きな収穫。

- 生命保険だけだと中長期流動性が制限されてしまうが、資産形成を行う上では流動性資産と非流動性資産のバランスをしっかり考えること、そして保障と投資の役割を分けることで非常に効率よく資産を増やしていけることがわかった。

- 流動性資産を確保しながらお子様誕生にも備えることができ、且つ収支に余裕ができたことで、海外旅行を楽しむ資金が生まれた。

CASE04

住宅ローンの繰り上げ返済の相談から、

老後の収入減まで見据えた、多極分散投資

ご相談前

- 自宅を購入し繰上げ返済や、子どもの教育費について考えており書籍やセミナーで情報収集をしてい。 しかしどこも似たような話ばかりだったが、その中で他とは違うと感じたCLPの住宅ローンセミナーに参加。

セミナー後

- 繰り上げ返済を考える前に、そもそも知っておくべき事を理解することが出来た。

- 自宅の事だけしか見えてなかったが、それ以外のライフプランにおける必要な資金についても学ぶことができた。

- 現金での繰り上げ返済ありきではなくて、他にも自宅の返済を効率的にできる方法があることを知った。

- 他のセミナーでは聞けないような話が聞け、セミナー自体がとても面白かった。

ご相談後

- 預金だけではなく、国内外と色々な対策商品があることを知れた。

- 自分のライフプランにあった返済計画と同時に、老後資金準備も策定でき、漠然と不安だった将来が安心に変わった。

- 金融資産と実物資産を使った多極分散投資を実施し、リスクバランスがとれた資産形成ができた。

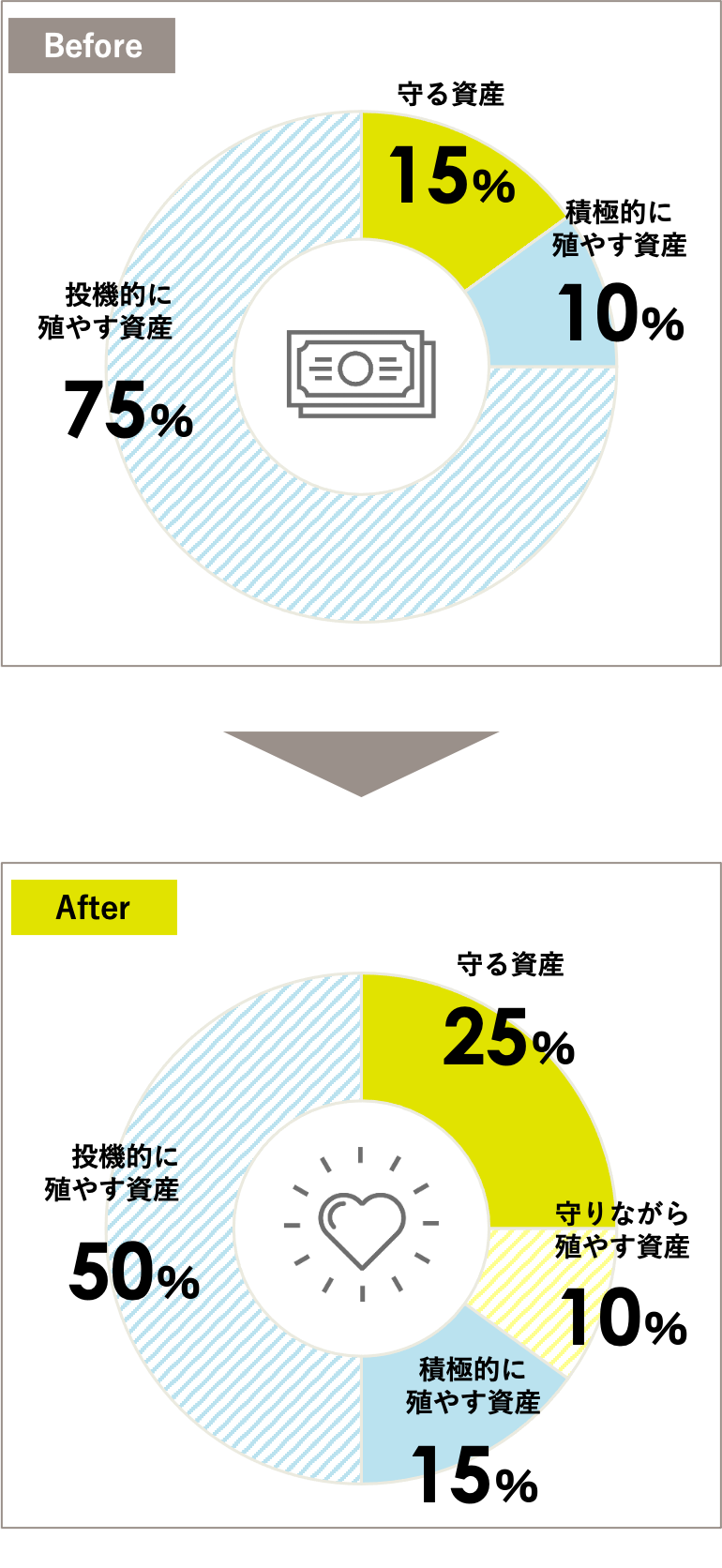

CASE05

市場の値動きに一喜一憂するのはおしまい。

ライフステージに合わせた

適正なリスクバランスへ

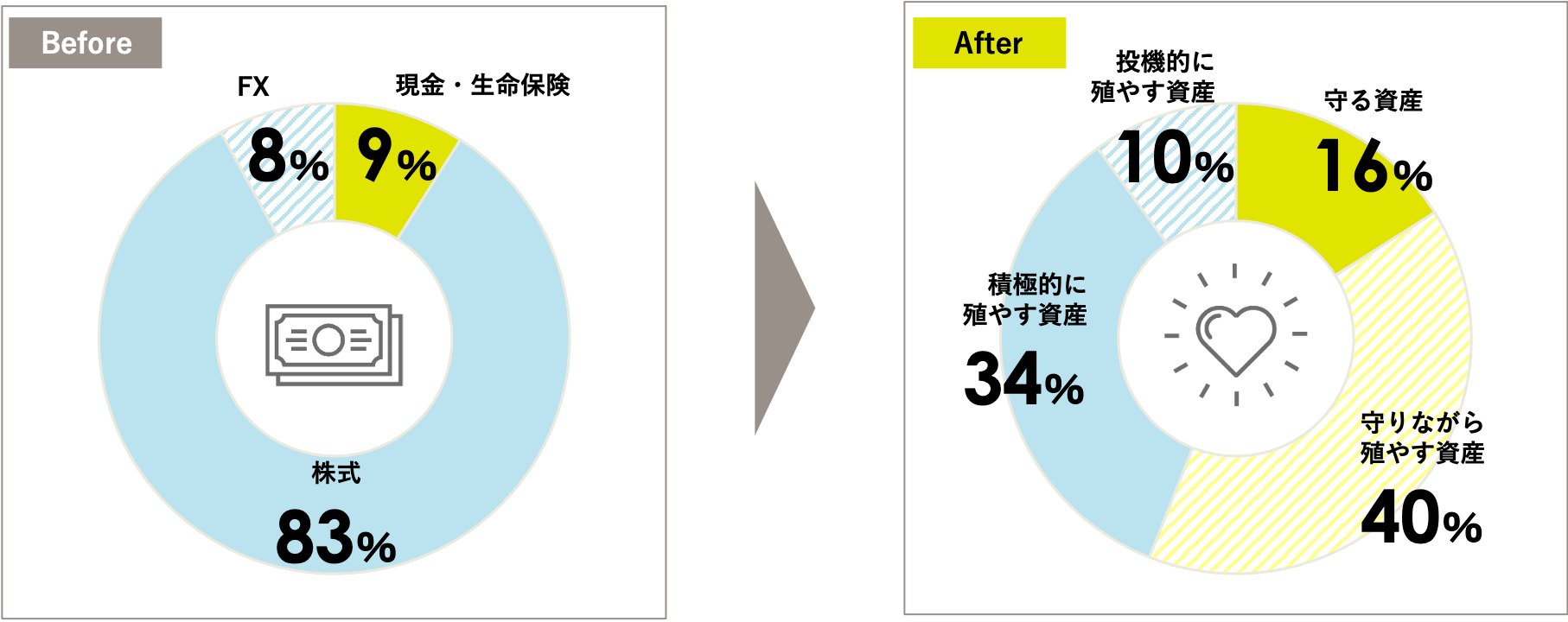

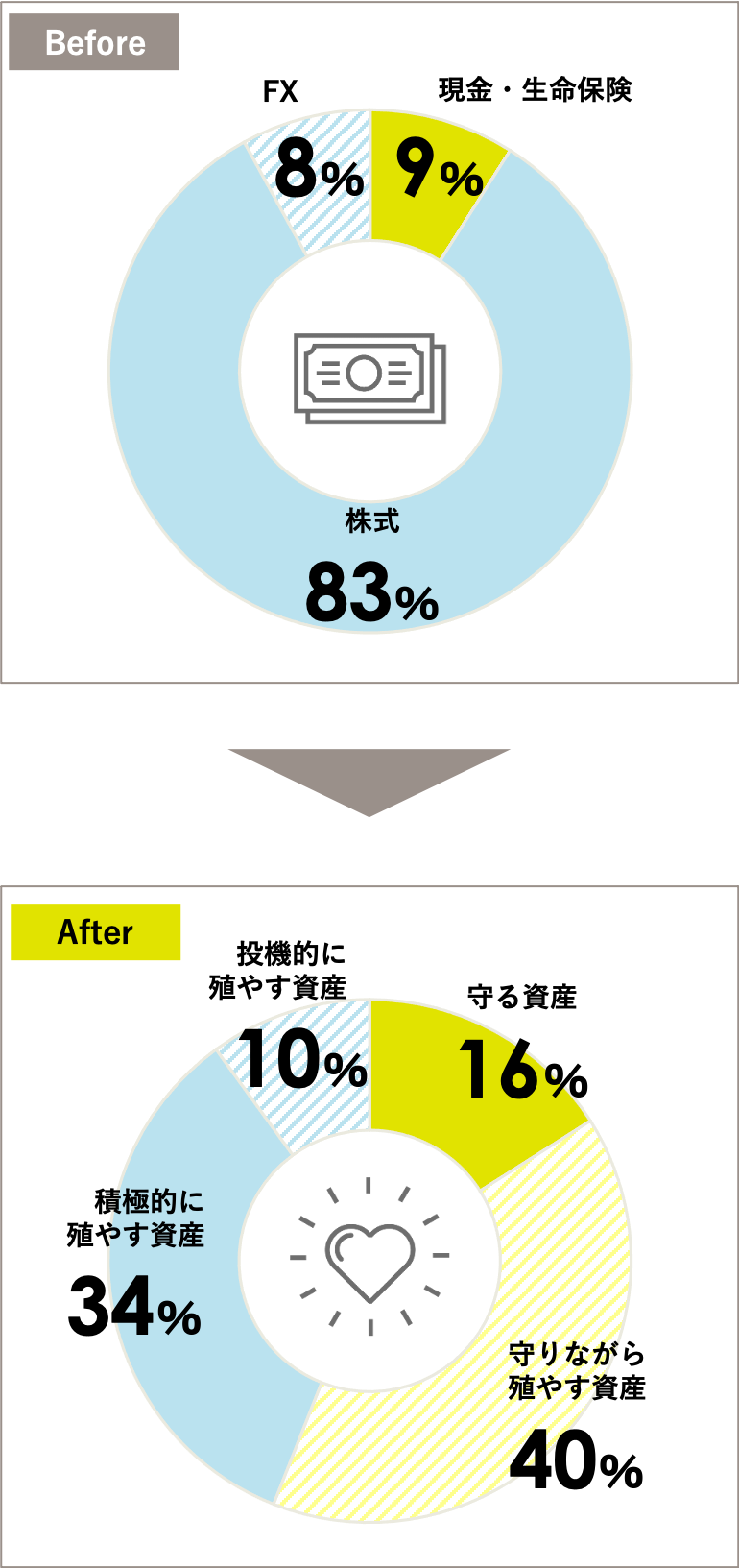

ご相談前

- すでに20年ほど株式投資は実践しており、ある程度資産も築いてきたが、資産構成比率に偏りが見られるため、 一度自身の資産を総合的にコンサルティングしてもらう機会をもちたいと思い、セミナーに参加。

ご相談後

- 特定領域に偏らず幅広い情報を提供があり、世界が広がった。

- 改めてリスクバランスを見直した ことで、もともと好きな投機に対して回せる予算がはっきりし、これまで以上に思い切ってチャレンジすることができるようになった。

- これまでは運用による収入増だけを考えていたが、支出を削減することで手元に資金を残す、総合的な資産形成について考えが深まった。

CASE06

余裕がある今だからこそ出来る資産運用、

ゴールベースで計画ができる安心感を得た

ご相談前

- 結婚を機に、自宅を購入予定。それをきっかけに資産運用計画も作成したかった為、ご紹介でご来社。

- 毎月の余剰資金もあり、夫婦共働きで余裕もあるため子供が出来るまでは積極的な資産運用をしたい。

- 大きな病気にも備えておきたいので、生命保険の見直しもしたい。

- 自分なりにネットで調べた知識で投資信託を購入しているが、本当にこれが自分に合っているのか分からない。

ご相談後

- 自宅の早期返済計画が具体的になり安心した。

- 子供が出来るまでは積極運用、出来てからは少し安定的になどと、ライフステージ毎に資産運用の方針をカスタマイズできた。

- 中期、長期の目的を見据えたゴールベースの資産運用計画を立てることが出来た。

- 大きな病気にも備えが出来たので、安心して仕事にも集中できるようになった。

CASE07

証券営業マンからの脱却!

安定した収益の確保で

安心のセカンドライフを

ご相談前

- 退職金をきっかけに証券会社から勧められた商品を購入したが毎月分配で資産が目減りしていく証券会社(モノ売り)からの脱却を目指しCLPへ。

- 他にも勧められるが、色々と理由を説明され売買させられるものの、損失ばかり。

ご相談後

- 不動産・債券を使った安定収益の確保で老後の安心感を、ローリスク型ヘッジファンドを活用し流動性を持ちながらコア資産を固め、 余剰資金をサテライト資産に充てハイリターンの高利回り投資商品へ配分と、各投資商品の役割を明確にさせながら納得いく設計ができ、安心感とこの先の楽しみが増えた。

- 知らなかったコインや美術品をコレクションしながら、教養ある趣味と資産形成を両立。

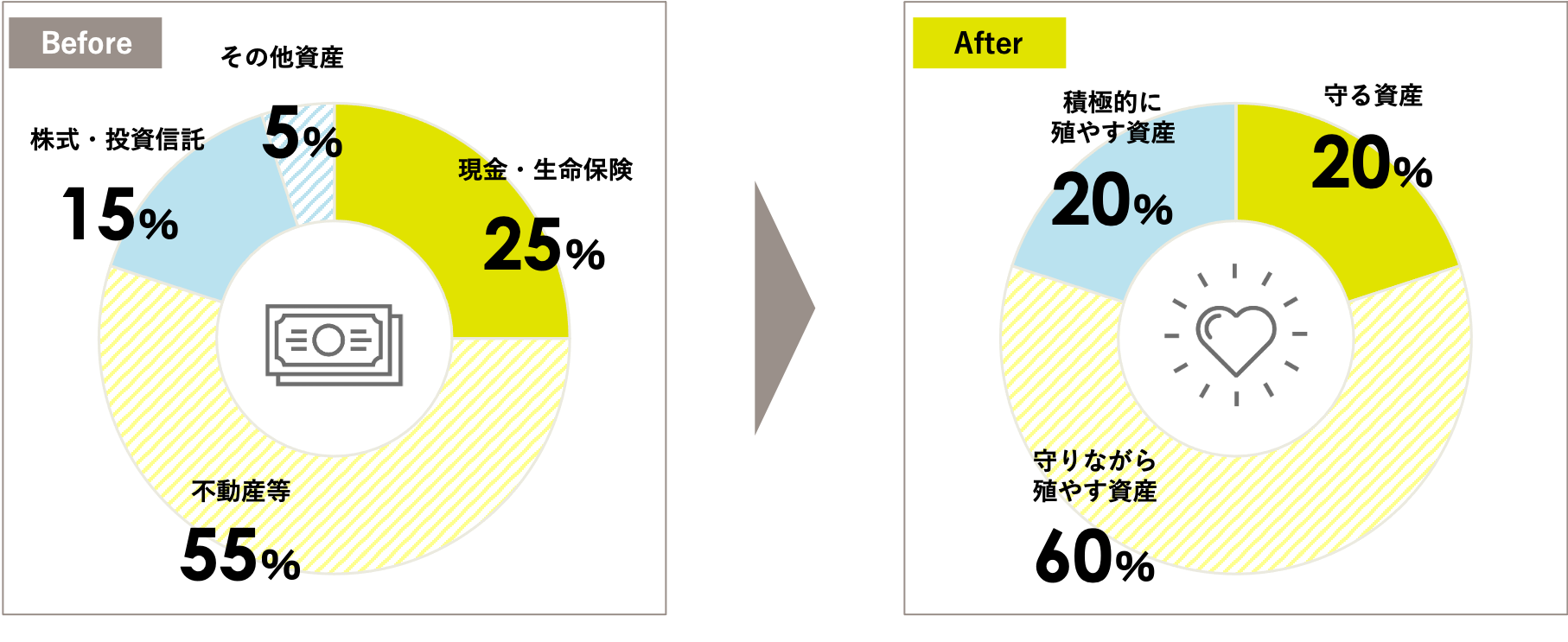

CASE08

親の大切な資産を

しっかりと引き継ぐ準備ができ、

家族を守れる自信がついた

ご相談前

- 親の相続、贈与の相談について考え、家族信託などの情報をセミナーで聞いていた息子さんからのご相談。

- セミナーに参加したが結局、販売を中心とした営業マンが多くうんざりしていた。

- より効率的な相続、贈与計画を立てたく、第三者の立場からアドバイスをしてくれる会社を探していた。

ご相談後

- 保有資産の棚卸ができ、相続や贈与に最適な幅広い選択肢を知ることができた。

- 相続税対策、相続資産整理を行い、もしものことがあった時の対応方法の明確化ができたことで強い安心感が生まれた。

- 資産保全・防衛の相続対策資金と殖やすための運用資金を分類できた。

CASE09

目先にとらわれない先を見据えた設計力、

それを実現する豊富な商品ジャンル

ご相談前

- ここ数年で業績が上がり、節税対策をしたいが、節税目的の商品もなくなってきていた。

- 来る話は怪しい儲け話ばかりで、資産運用について信用できる相談先はなかった。

- 仲の良い営業マンは、結局いつも生命保険と不動産を提案してくる。

ご相談後

- これまでの生命保険や証券だけではない、商品ジャンルの多さに衝撃をうけた。

- 「こんなものが!」と思う投資商品や節税対策を教えてもらい同業からも紹介を受け付けている理由がわかりました。

- 金融や経済の教育にもなり、娘と一緒に商品を選んで購入したというのは、非常にいい思い出。

- 法人の相談がきっかけだったが、個人も含めた資産運用戦略を行ってくれるまさにプライベートバックオフィスです。