現行のマンション相続税評価(1964年通達)

マンションの相続税は、税法上、資産価値を「時価」に基づいて評価することとなっていますが、不動産鑑定価格や売却価格が通常不明であることから、国税庁の通達により、以下の通り計算することとしています。

相続税評価額=①+②

① 建物(区分所有建物)の価額 = 建物の固定資産税評価額×1.0

② 敷地(土地)の価額 = 敷地全体の面積×共有持分×路線価等

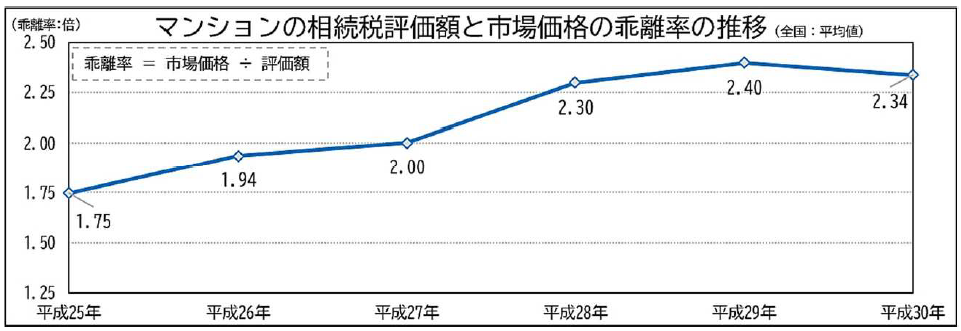

マンションの相続税評価額と市場価格の乖離の実態

乖離率=市場価格÷相続税評価額

例えば、乖離率2.34倍(平成30年)の場合、相続税評価額は市場価格の43%(1÷2.34×100)となることを意味します。

(国税庁マンションに係る財産評価基本通達に関する有識者会議(2023年6月30日開催)の資料から引用)

マンション相続税評価額の見直しの背景

現行通達に準じた相続税評価額は、上述の通り、全国平均で市場価格の約40%前後の水準にあります。

高層マンション等においては、以下の要因により相続税評価額が市場価格(売却価格)と比べ、さらに著しく乖離し、相続税(=(相続税評価額-控除額)×5%~55%)が低くおさえられていて、税負担の公平性を損なっている状況にあります。

また、最高裁判所は、タワーマンションの相続税をめぐり、納税者が主張した現行ルール(路線価)で算出した相続税評価額の正当性を問う事案で、その経緯から、ルールの悪用による意図した脱税行為として、これを否定する判決を下しています。(2022年4月19日)

<現行評価ルールの問題点 1>

現行の建物の評価額(固定資産評価額を採用)は、再建築価格をベースに算定されます。

一方、市場価格はそれに加えて建物の総階数、マンション一室の所在階も考慮されているほか、築年数も加味されて価格形成がなされています。

結果、相続税評価額が市場価格に比べて著しく低く算定されるケースが多くあります(建物の効用の反映が不十分)。

<現行評価ルールの問題点 2>

現行のマンション一室を所有するための敷地利用権は、共有持分で按分した面積に平米単価(路線価等)を乗じて評価されますが、この面積は一般的に高層マンションほど、より細分化され狭小となります。

このように敷地持分が狭小なケースは立地条件の良好な場所でも、相続税評価額が市場価格に比べて低くなる傾向にあります(立地条件の反映が不十分)。

マンション相続税評価額の見直し案の要旨

国税庁は、有識者会議を踏まえ、これを是正するために、1964年通達を改訂し2024年1月から以下の見直し案を実施する予定です。

見直し案の要旨4つの要素(築年数、総階数(総階数指数)、所在階、敷地持分狭小度)に基づき統計的手法により乖離率を算出し、評価額が市場価格理論値の60%に達しない場合は、60%に達するまで評価値額を補正しようとするものです。

以下、「マンションに係る財産評価基本通達に関する有識者会議について」プレスリリース資料(令和5年6月30日:国税庁)をもとに、解説いたします。

区分所有に係る財産の各部分(建物部分及び敷地利用権部分。ただし、構造上、居住の用途に供することができるものに限る。以下「マンション一室」という。)の価額は、次の算式により計算した価額によって評価することとする。

重回帰式による理論的な市場価格※①

=現行の相続税評価額※② × 当該マンション一室の評価乖離率 ※③

相続税評価額※④

=重回帰式による理論的な市場価格※①× 最低評価水準0.6(定数)

当該マンション一室の評価乖離率※③

= A×△0.033+B×0.239+C×0.018+D×△1.195+3.220

A:当該マンション一室に係る建物の築年数

B:当該マンション一室に係る建物の「総階数指数」として、「総階数÷33(1.0を超える場合は1.0)」

C:当該マンション一室の所在階

D:当該マンション一室の「敷地持分狭小度」として、「当該マンション一室に係る敷地利用権の面積÷当該マンション一室に係る専有面積」により計算した値

- 「マンション一室」には、総階数2階以下の物件に係る各部分、及び、区分所有されている居住用部分が3以下であって、かつ、その全てが親族の居住用である物件(いわゆる二世帯住宅等)に係る各部分は含まない。

- 評価乖離率≦1/0.6 (=約1.67)以下の場合

現行の相続税評価額※②×1.0とする。 - 評価乖離率<1.0 の場合

現行の相続税評価額※②×当該マンション一室の評価乖離率※③ - 不動産鑑定評価書等に照らし評価額が通常の取引価額を上回ると認められる場合には、計算式の相続税評価額※④により評価する。

- 令和6年1月1日以後の相続等又は贈与により取得した財産に適用する。

国税庁 付記事項

- 上記の評価方法の適用後も、最低評価水準と重回帰式については、固定資産税の評価の見直し時期に併せて、当該時期の直前における一戸建て及びマンション一室の取引事例の取引価格に基づいて見直すものとする。

- また、当該時期以外の時期においても、マンションに係る不動産価格指数等に照らし見直しの要否を検討するものとする。

- 加えて、マンション市場価格の大幅な下落その他見直し後の評価方法に反映されない事情が存することにより、当該評価方法に従って評価することが適当でないと認められる場合は、個別に課税時期における時価を鑑定評価その他合理的な方法により算定する旨を明確化する(他の財産の評価における財産評価基本通達6項に基づくこれまでの実務上の取扱いを適用。)

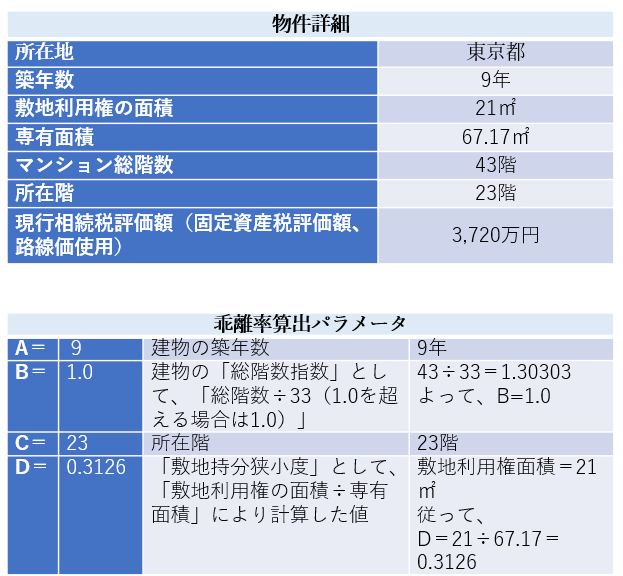

マンション相続税評価額の見直し案の事例

新しい算出ルールが適用されることによって、評価額はどれほど引き上げられるのでしょうか。

国税庁の資料で事例として挙げられた、東京都の築9年、23階にあるマンションを例に計算してみます。

当該マンション一室の評価乖離率※③

=A×△0.033+B×0.239+C×0.018+D×△1.195+3.220

=3.20

重回帰式による理論的な市場価格※①

=3,720万円×3.20

=11,904万円

相続税評価額※④

=11,904万円×0.6

=7,142.4万円

現行相続税評価額(3,720万円)と比べ、3,422万円の増額となります。

参考:相続税計算一人息子(法定相続人:1人、別居)が相続(遺産は居住マンションのみ)する場合

基礎控除=3,000万円+600万円×1人=3,600万円

現行相続税課税評価額での相続税額試算

課税遺産総額: 3,720万円-3,600万円=120万円

相続税(10%): 120×10%=12万円

新ルールでの相続税課税評価額での相続税額試算

課税遺産総額: 7,142.4万円−3,600万円=3,542.4万円

相続税(20%): (3,542.4万円−200万円(控除))×20%=668.48万円

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。