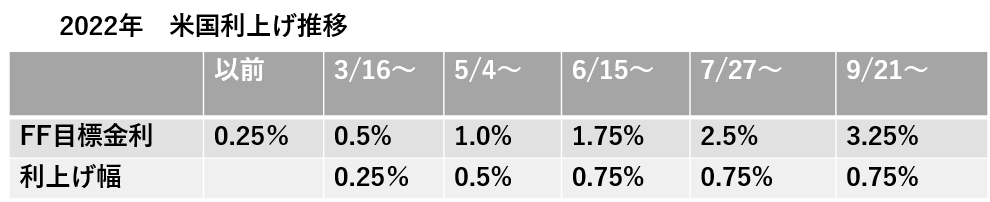

FRB(FED)の利上げ(2022年)

2022年3月、アメリカの連邦準備理事会は、それまで約2年間続けてきたゼロ金利政策から利上げ方針へと大きく政策転換の舵を切りました。

3月16日に0.25%の利上げを発表して以来、9月までに5回、大幅かつ急激な利上げを継続しています。(表1参照)

(表1)

利上げの背景

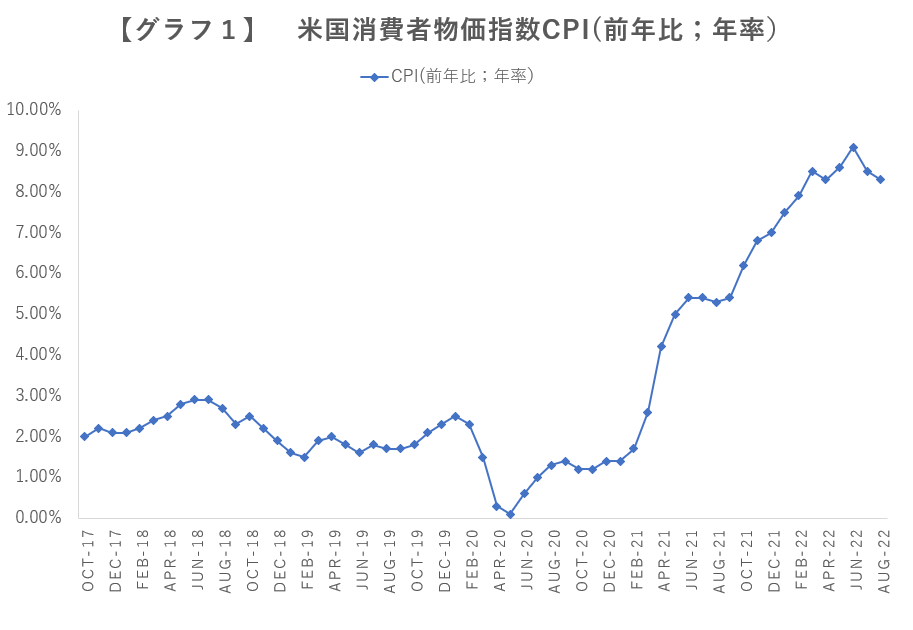

急激な物価上昇(インフレ)の進行

- 米国の月次の消費者物価指数(CPI)上昇率(【グラフ1】)は、世界的な資源、エネルギー価格の上昇を受け、すでに2021年春ごろから上昇傾向にありました。

しかし、FEDは一時的な現象であるとして、ゼロ金利政策及び量的緩和政策を維持してきました。

- 2022年に入って、ロシアのウクライナ侵攻が始まり、穀物、エネルギー価格のさらなる上昇懸念も加わり、FEDは3月のFOMC(後述)で政策転換を決定し、利上げに踏み切りました。

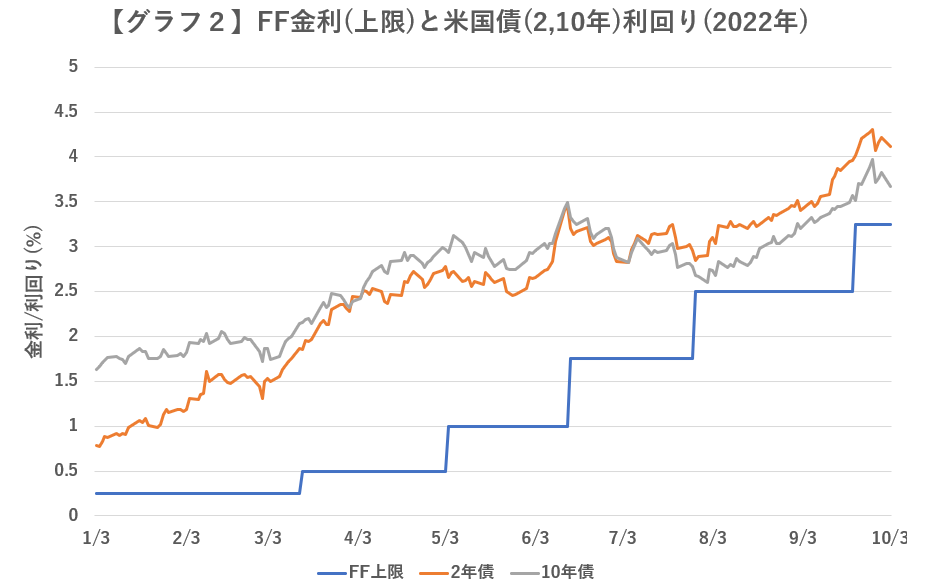

- その後、ロシア・ウクライナ戦争の長期化及び米国内労働需給のひっ迫による賃金上昇圧力が続き、物価上昇が収まらない状況のなか、8月に各国中央銀行総裁が集まる経済政策シンポジウムであるジャクソンホール会議の場で、パウエルFRB議長は、「やり遂げるまでやり続けなければならない」と述べて、インフレ鎮静化を最優先し、利上げを継続する姿勢を鮮明にしました。

- これにより、米国の中長期金利はさらに急激に上昇することになりました。(【グラフ2】)

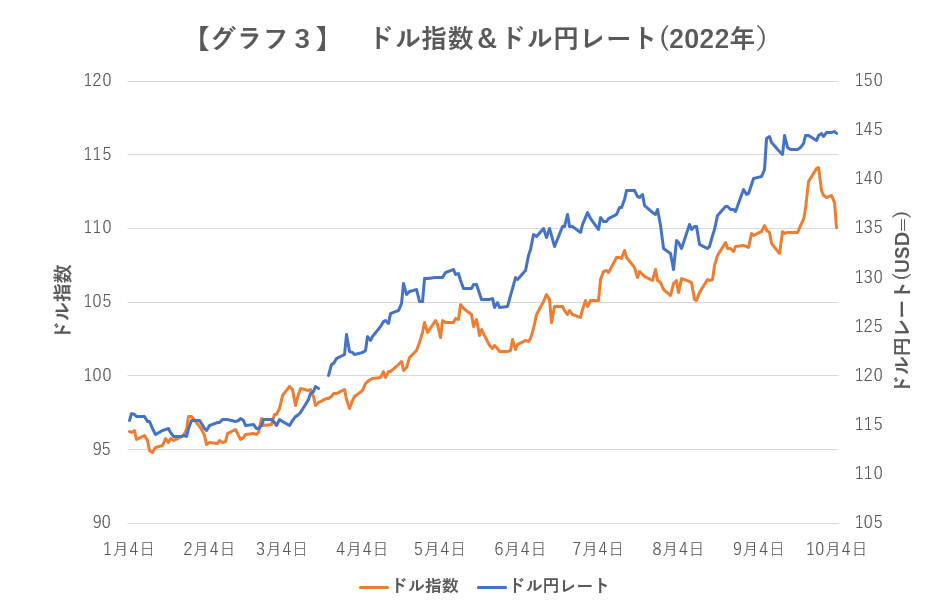

グローバル外国為替市場はドル独歩高の展開

外国為替市場においても、FEDの利上げ開始以来、円に対してだけではなく、他の主要通貨(ユーロ、ポンド、カナダドル、スウェーデン・クローナ、スイスフラン等)に対し、ドル独歩高の展開となっています。

ドル指数(※)ドル指数(インターコンチネンタル取引所(ICE)のドルインデックス)は6通貨の加重幾何平均のインデックです。米ドルは通常対円や対ユーロまたは対ポンドといった二国間の通貨との交換レートで価値を表しますが、ドルインデックスでは複数の国との交換レートを一定の比率において算出し指数化したものとなり、総合的にドルの価値を判断するものとなっています。

グローバルインパクト

ドル中長期金利の急上昇、及び、ドル為替レートの独歩高が世界経済に与える影響

懸念される新興国の経済

対外債務(ほとんどがドル建て)を多く抱える新興国では、ドル金利の上昇により、自国通貨安をまねき、資金の国外流出を引き起こしています。通貨安は、自国のインフレを招き、国の債務を膨張させるとともに、国内景気の悪化をもたらしています。

インド、フィリピン、タイ、インドネシア、マレーシアなどの新興アジア諸国の通貨は対ドルで大きく下落し、厳しいインフレに見舞われています。

スリランカでは、外貨不足に起因する燃料不足やガス不足によって長時間の停電、激しいインフレが発生して国民生活を圧迫し、政府が事実上の債務不履行(デフォルト)を宣言しました。

南米チリでも通貨安が進み苦境に陥り、ブラジルも金利を大きく上げることで通貨安を防衛しようとしていますが、国内の金利高により景気が急激に悪化しています。

新興国だけでなく先進国にも大きな影響が

イギリスではポンド暴落と英国債(ギルツ)の暴落が起きています

イギリスのイングランド銀行はいち早く利上げを開始しましたが、その後のアメリカの利上げスピードについていけず、対外債権国であるにもかかわらず、ポンドはドルに対し大幅に下落が続いています。その最中、新政権が大幅減税・積極財政策と国債大増発を発表すると、英国債(ギルツ)が暴落し、ポンドは対ドルで史上最安値を更新しています。やむなくイングランド銀行はインフレ阻止のための金融引き締め政策をとりながら、英国債を買い支えざるをえないジレンマ(逆に金融緩和効果を生む市場介入)に陥っています。

ユーロが約20年ぶりに0.99ドル割れ

EU諸国も、インフレ圧力収まらず、ECB(欧州中央銀行)は利上げを継続していますが、イギリスと同様に米国の利上げペースについていけず、ユーロは対ドルで大きく下落しています。インフレ下の景気後退というスタグフレーションの懸念が広がりつつあります。

日本への影響

日米の金融政策の違いに起因し、年初より約30円の円安が進んでいます。日銀が異次元金融緩和を継続する中、急激な円安を阻止するために、財務省は24年ぶりの円買いドル売りの為替介入を実施しました。

エネルギー価格の上昇に加え、激しい円安で物価の上昇も進み、景気悪化懸念が広がりつつあります。

このように、アメリカの金融政策が全世界に大きな影響を与えることについてご理解いただけたと思います。

今回のアメリカの強力かつ急激な利上げ措置は、現在のところ、全世界の金融経済の混乱を引き起こす原因になっていることは間違えないといえます。

アメリカの金融政策のメカニズム(基礎知識)

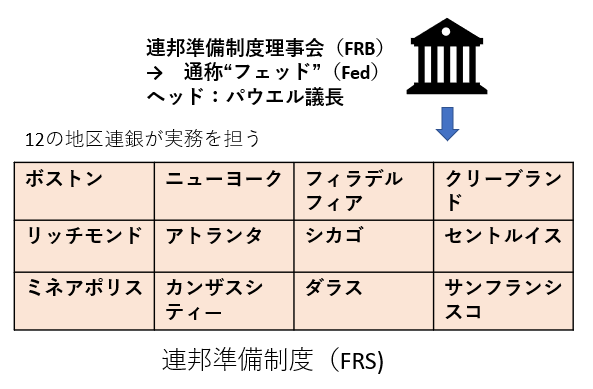

次に、アメリカの金融政策の中枢となる連邦準備理事会(FRB)とその最高意思決定機関であるFOMC及び政策金利(フェデラルファンドレート:FF)の決定メカニズムについて、以下、基本的知識を整理しておきます。

日銀に該当するアメリカの中央銀行は?

連邦準備制度(FRS: Federal Reserve System)がアメリカの中央銀行の機能を担っています。その実務を担う中枢が連邦準備理事会(FRB:Federal Reserve Board)であり、アメリカ国内12の地区連邦準備銀行(地区連銀)を統括しています。

FOMC(Federal Open Market Committee)とは?

FRBが定期的に開く、金融政策の最高意思決定会合(機関)です。日本では、「日銀金融政策決定会合」にあたります。

FOMCは年に8回開催され、開催の直後に、現在の景況判断と政策金利(FF金利)の上げ下げなどの方針が、声明文として発表されます。その結果が市場の予想とは違った場合には、債券・株式市場や為替レートが大きく変動することがあり、世界の金融マーケットにも大きな影響を及ぼします。

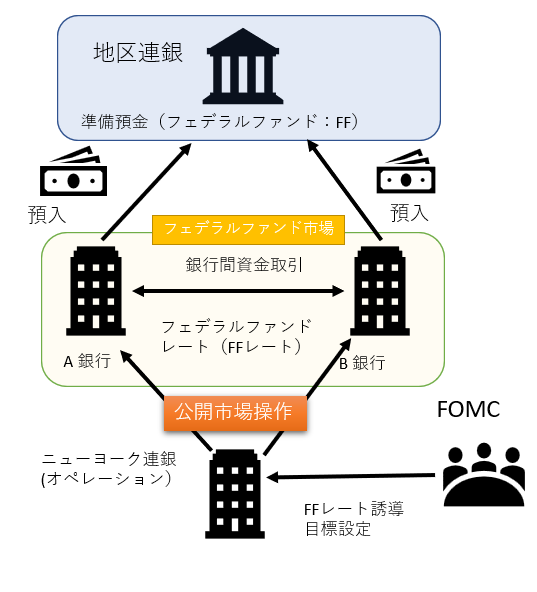

フェデラルファンドレート(FFレート)の仕組みについて

米国のFRB加盟の銀行は、地区連銀に一定の預金をすることが義務付けられています。この準備預金がフェデラルファンドと呼ばれ、この過不足を調整のための銀行間の資金取引市場をフェデラルファンド市場と呼びます。そしてそこで成立する金利がFFレートです。

FOMCは、米国の金融政策の方針に基づき、FFレートのあるべき水準(誘導目標)を決定します。

この決定を受けて、ニューヨーク連銀が実際にFF市場で、公開市場操作(資金の供給及び吸収)を行い、FFレートを目標水準に誘導します。

FRBによる「利上げ」とは

FOMCでの決定に基づき、FFレートの目標水準を引き上げ、その下限と上限を公表します。この発表が、すなわち政策金利の「利上げ」を意味します。

通常、上限と下限の差額は0.25 %となっています。

現時点(2022年10月)のFFレートのターゲットは、3.0%~3.25%となっています。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。