| 本稿理解のために必要な基礎知識(記事) | 本稿と関連する記事 |

| 【税金-2】所得税の基本的しくみ | 【税金-6】アルバイトやパートにかかる所得税 |

| 【税金-3】所得税の控除のしくみ | 【税金-7】専業主婦(夫)が仕事を始める際の注意点 |

| 【税金-8】所得税の源泉徴収制度 |

給与所得者の所得税の納付

所得税はその年の1月1日から12月31日の1年間の総収入(年収)を基に所得税が計算されます。

しかし、会社勤めのサラリーマンの多くの人は月給制で、毎月の給料から所得税が天引きされています。すなわち、その年の総収入が確定していないタイミングで所得税を納付していることになります。

これは、税法上の決まりで、源泉徴収制度とよばれ、会社の雇用主(給与支払者)は従業員に給料を払うタイミングで、源泉徴収税額表(月額表)に従い、従業員(給与所得者)から1ヶ月分の給与に相当する所得税を徴収し、徴収月の翌月10日までに、これを国に納めなければならないルールになっています。

(参照)源泉徴収税額表(月額表):後述の第3章 参照下さい

給与所得者の課税のポイント

1ヶ所からのみ給与を受けていて、扶養家族がいない場合

- 月額給与額(※1)が88,000円以上から所得税が源泉徴収されます。

(※1)月額給与額は、社会保険加入している場合は社会保険料控除後の額 - 年収ベースでは1,030,000円以上から税金がかかります。

仮に、その年の1月から12月まで毎月87,000の定額収入(年収1,044,000円)があった給与所得者は、毎月の源泉徴収はありませんが、12月の年末調整で税金が引かれることになります。

(参照)所得税の源泉徴収の仕組みについてまとめた記事がありますので、以下参照下さい。

【税金-8】所得税の源泉徴収制度

給与所得者の源泉徴収の実際

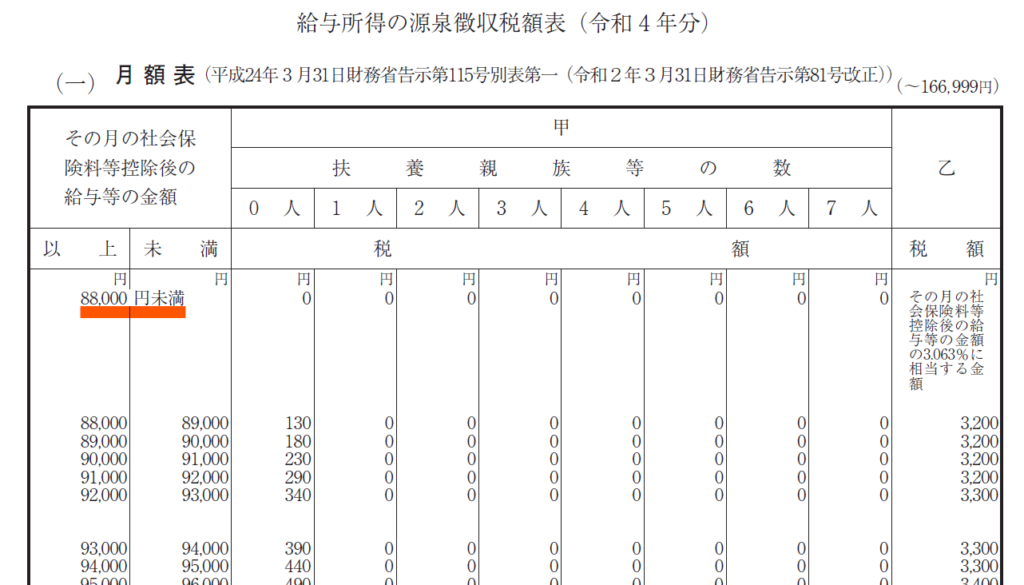

給与所得の源泉徴収税額表(月額表)

毎月の給与所得(社会保険料控除後)とそこから源泉徴収される所得税額の関係については、国税庁より毎年度公表される「給与所得の源泉徴収税額表(月額表)」から知ることができます。

「給与所得の源泉徴収税額表(月額表)」は、給与水準や扶養家族の人数に応じて、国税庁が定めた税額の一覧表で、甲欄と乙欄があります。

POINT甲欄は、「扶養控除等申告書」を提出した勤務先で適用

乙欄は、「扶養控除等申告書」を提出していない勤務先で適用

(参照)「給与所得の源泉徴収税額表(月額表)」(国税庁)

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2021/data/01-07.pdf

(参照)「扶養控除等申告書」とは、扶養している家族に関して申告を行ない、個々の事情に合わせて税金を軽減するための申告書のことで、通常、年末調整の際、勤務先から配布されて提出を求められます。但し、2ヶ所以上の勤務先がある場合は、主たる勤務先(最も月給が高い先)にのみ提出し、その他の勤務先には提出することはできません。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r4bun_01.pdf

勤務先が1ヶ所の場合

基本的にその勤務先に扶養控除等(異動)申告書を提出しているため、源泉徴収税額表(月額表)の甲欄を見ます。

ご覧になって分かる通り、甲欄の扱いを受けると、扶養親族等の人数によって負担する所得税の額が変化することが見て取れます。

またその中でも、その月の社会保険料等控除後の給与等の金額が88,000円未満の場合(赤枠の四角形で囲んであります)、扶養親族との人数に関係なく源泉所得税の額が0円であることがわかります。

一方で、例えば毎月の給料が88,000円以上89,000円未満で扶養親族等の数が0人である場合、所得税額は130円であることが分かります。

POINT扶養控除等(異動)申告書を提出した勤務先においては

・月額給与額が88,000円未満であれば、扶養親族の人数に関係なく所得税は発生しません。

・毎月発生する源泉徴収税額(所得税)は、給与額の他に扶養親族等の人数によって変わります。

勤務先が2か所以上の場合

扶養控除等(異動)申告書を提出した主たる勤務先については、源泉徴収税額表の甲欄を参照します。

それ以外の勤務先では扶養控除等(異動)申告書を提出しないため、源泉徴収税額表の乙欄を参照します。

POINT・扶養控除等(異動)申告書は1つの勤務先(会社)にしか提出できません。

・パートなどを掛け持ちしている場合は、通常は多く稼げる方の勤務先にこの申告書を提出します。(理由は後ほど説明いたします。)

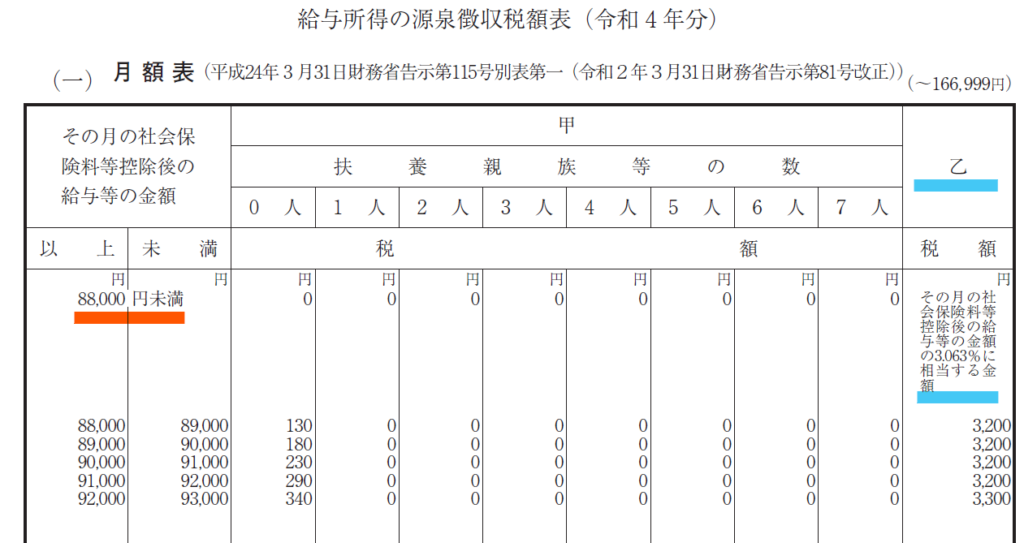

乙欄は、扶養控除等(異動)申告書を提出していない勤務先における源泉徴収税額表の項目となります。

ここで注意すべき点は、乙欄の扱いを受ける場合、給料が88,000円未満であってもその金額の3.063%の源泉徴収税が発生します。

一方で、例えば月額給与額が88,000円以上89,000円未満であるとき、源泉税額は3,200円であり、甲欄の時よりも高い源泉徴収税であることも分かります。

さらに、甲欄と違って扶養親族等の人数の制約も受けません。

POINT扶養控除等(異動)申告書を提出していない勤務先においては

・月額給与額が88,000円未満でも源泉徴収税が発生する。

・所得税額は扶養親族等の数に依らない。

・ 所得税額は甲欄の時よりも高い。

したがってパートやアルバイトを掛け持ちしている場合、月額給与額が多い勤務先に扶養控除等申告書を提出すれば、所得税の源泉徴収額を低く抑えることができます。

ただし、最終的に納めることになる所得税額は、年末調整、或いは、確定申告にて再計算されることになります。(次章で説明)

源泉徴収額の過不足の調整

年末調整

年末調整とは、源泉徴収された税額の年間の合計額と、年税額を一致させる精算の手続です。

大部分の給与所得者は、この年末調整によって、その年の所得税の納税が完了することになります。

年末調整は給与所得者にとって大切な手続となります。

年末調整の対象

① 原則として、勤務先に「扶養控除(異動)申告書」を提出している人

② 給与の収入金額が2,000万円を超えていない人。

勤務先の給与担当部署への提出書類

「扶養控除等申告書」

「基礎控除申告書」

「配偶者控除等申告書」※

「所得金額調整控除申告書」※

「保険料控除申告書」※

「住宅借入金等特別控除申告書」※

※ 該当ある場合に提出

勤務先に各種申告書を提出することで、いろいろな控除が受けられます。

(参照) 【税ー3】所得税の控除のしくみ 他

確定申告

所得税の申告手続の原則は、確定申告となります。

その年の1月1日から12月31日までの所得金額を計算し、原則として、その年の翌年の2月16日から3月15日までの申告期間に、納税地の所轄税務署長宛てに提出しなくてはなりません。

但し、還付申請の場合は申告期間が決められていませんが、還付を受けられる年から5年を過ぎると時効となりますので注意が必要です。

給与所得者の確定申告

給与所得者の多くの人は、年末調整で所得税の清算が終了しますので、確定申告は不要となります。しかし、以下のいずれかにあてはまる人は、確定申告が必要となります。

① 1年間の給与が2,000万円を超える人

② 1ヶ所から給与の支払いを受けている人で、給与所得及び退職所得以外の所得の金額の合計額(源泉分離課税されているもの、申告不要を選択したものを除く)が20万円を超える人

③ 2ヶ所以上から給与を受けている人で、主たる給与以外の給与の収入金額と給与所得及び退職所得以外の所得の金額の合計額(源泉分離課税されているもの、申告不要を選択したものを除く)が20万円を超える人

④ 同族会社の役員で、給与の他にその同族会社から貸付金の利子や資産の賃貸料を受け取っていること

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。