単利と複利

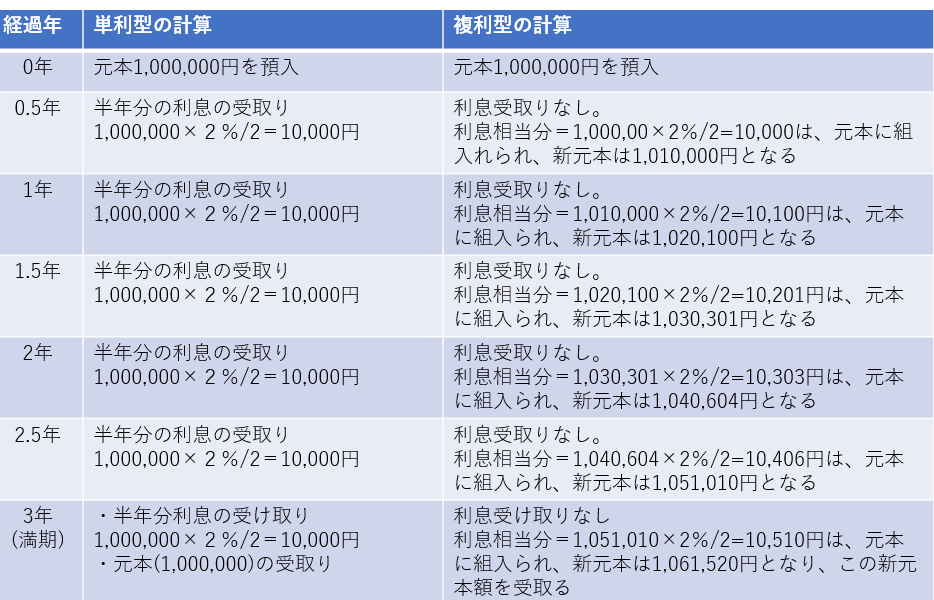

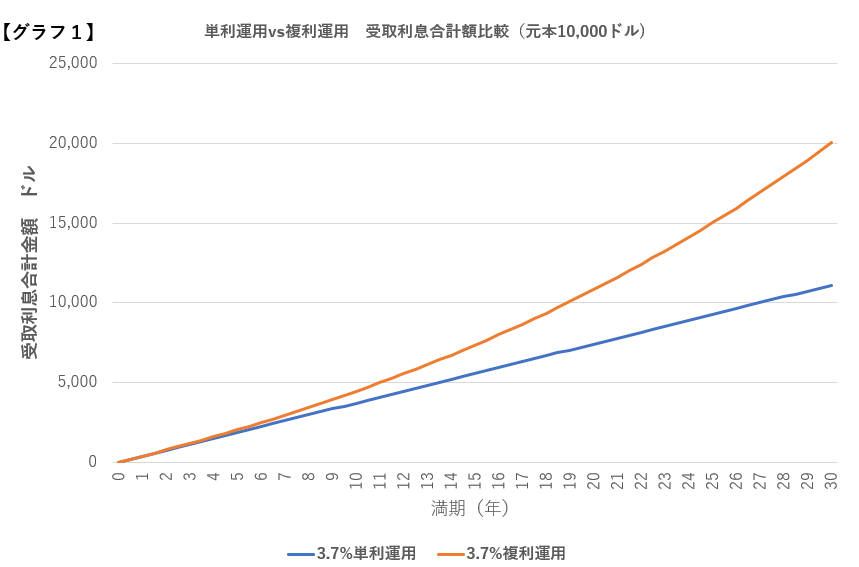

以下の預入期間3年のスーパー定期預金(多くの銀行で取り扱いしています)を事例として、単利と複利の基本的な計算方法、及び、それぞれのメリット等について以下ご説明します。

事例 預入期間3年のスーパー定期預金

・利息:年率2%(説明のための仮想レート:現時点では非現実的な水準です)

・100万円を預金します。

・税金は考慮しない前提といたします

① 単利型:半年ごとに利息を受取り、満期に元本100万円を受取る

② 複利型:半年複利計算し、満期(3年後)に一括して元利金を受取る

以下単利型と複利型の3年間の受取キャッシュフローを比較します。

単利型のメリット

半年ごとに、元本を減らさずに一定の利息を受取ることができ、生活費等を補うお金として利用することができます。

複利型のメリット

半年ごとの利息分を自動的に預入時の金利で再運用でき、孫利息を含め満期日に一括して受取ることができます。

時間の経過とともに、利息が利息を生むしくみによって、資産形成を効率的に行うことができます。

複利型の資産形成の実践

例えば、老後のための資産形成を考えた場合、長期間運用し、より安定的にそして大きな果実(運用益)を得ることが目標となります。

この場合、利息や配当、分配金を再投資する(いわゆる複利型の運用をする)ことが、合理的かつ効率的な運用となります。

上述では、銀行預金の1つのスーパー定期預金の複利型を例として採り上げました。この商品は、元本保証、全期間の受取利息の利率及びその再運用利息の利率も当初確定で、かつ、満期まで自動的に複利運用してくれるというたいへん便利な貯蓄(価格変動リスクのない資産)用の商品です。

しかし、残念ながら、債券、株、投資信託等の投資商品に比べ、利息利率自体が絶対的に低いため、長期の資産形成には力不足の面があります。

そこで、リスク資産である投資商品について、それぞれ、複利型の資産運用(再投資)の実践について以下ご紹介していきます。

債券(国債等)

債券は通常、半年ごと或いは1年ごとにクーポン(額面金額に対する利率)と呼ばれる利払い(利息)を受けることができます。クーポンの利率は固定の場合と変動の場合があります。

複利運用していくためには、このクーポン部分について、利払いが発生する半年あるいは1年毎に、再投資していく必要があります。

再投資に適用される利率は、スーパー定期とは異なり、利払いが実行された時の市場金利の状況で変わってきます。(再投資利率変動リスクがあります)

株式の場合

株式は、配当金が支払われます。原則年に1回ですが、半年決算ごとに中間配当金として支払われる場合もあります。配当金額は、その期の企業業績により変動し、赤字決算の場合は配当金がゼロのこともあります。

複利型の運用をする場合、これらの配当金を、当該株式に再投資する必要があります。再投資で得られる株式数は配当金を受け取った時の株価の水準によって変わってきます。

投資信託の場合

分配金がある投資信託については、通常、分配金を現金で受取らずに、当該投資信託に自動的に再投資できるしくみのものが多くあります。再投資を選択することで、複利型の運用が可能となります。分配金は、運用成績により変動しますし、ゼロの場合もあります。また、分配金の再投資の際の、基準価格の水準によって、再投資となる口数は変わってきます。

米国ゼロクーポン国債(ストリップス債)

米国ゼロクーポン国債は、長期資産形成の究極の複利運用商品となります。但し、ドル建ての外貨資産となりますので、為替変動リスクがあるので注意が必要です。

通常の米国利付国債(2年~30年)のクーポン部分を切り離し、元本部分だけが割引債(ディスカウント債)として流通する非常に活発なマーケットがあります。高い流動性があり成熟したマーケットであり、日本でも証券会社を通じて、個人投資家も購入することができます。

このところの米国金利上昇により、現在(2022年10月)、10~30年の米国債の利回り(複利)は約3.7~4%前後となっています。

例えば、残存30年(複利3.7%)のゼロクーポン債は、100の額面(償還)に対し35%程度で購入することが可能です。つまり、30年ゼロクーポン債(3.7%複利)を3,500ドル購入すると、満期まで利息は受け取れませんが、30年後には額面の10,000ドルで償還されます。

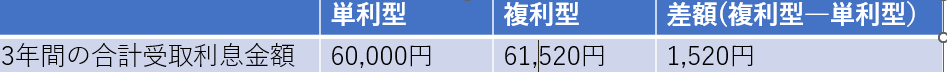

ご参考までに、クーポン3.7%の利付米国債(再投資なし)の各満期までの受取利息合計額と、ゼロクーポン債(複利3.7%運用)の各満期での利息分受取額を比較するグラフ(グラフ1)をお示しします。

運用期間(満期までの期間)が長期になるほど複利運用の効果が膨らんでいく姿が実感できるものと思います。

ポートフォーリオのキャッシュポジション(現金)をマネージする方法

資産形成において、投資している各種資産(債券、株式、投資信託及びその他投資商品)の塊をポートフォーリオと呼びます。その中で、投資に廻されず、溜まっている現金をキャッシュポジションと言います。

キャシュポジションは債券の利息や、株式の配当金、投資信託の分配金など、資産形成の過程で現金として溜まってきます。これらを、適宜リスク資産(投資対象)に振替え、再投資していくことにより、ポートフォーリオ全体が複利運用の効果を享受し、その期待収益を高めることができます。。

時間の経過をさらに効果的に活用し、利息が利息を生む、あるいは、配当金や分配金が再投資により新たなリスク資産を生むという「複利型の運用」が、長期資産形成における醍醐味であり神髄である、ご理解いただけましたでしょうか。

特に、今後金利が上昇し、債券投資等、確定利付きの投資商品(Fix Income商品)の魅力が上がってくると、さらに資産形成にとって極めて重要な運用手法となってきます。

個人の資産形成についても、複利型の資産運用の考え方を正しく理解し、実践していくことがますます重要となってきます。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。