相続税課税に関するルール等の概要

相続税に関する納税義務者と課税範囲(詳細後述)

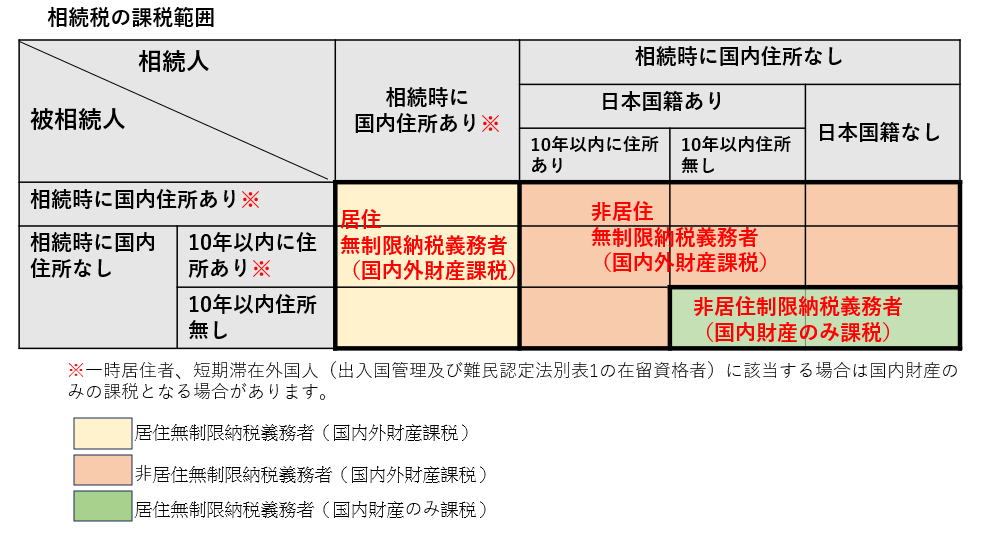

● 相続人が国内に住所(一時居住者を除く)があれば、相続・遺贈により取得した国内外財産のすべての財産が相続税の課税対象となります。

→ 無制限納税義務者(国内財産及び国外財産が課税対象)

● 相続人が国外に住所がある場合は、国籍及び相続開始前10年以内の国内居住の有無、さらに、被相続人の住所によって納税の義務者の判定がなされます。

→ 無制限納税義務者か制限納税義務者(国内財産のみが課税対象)かの判定

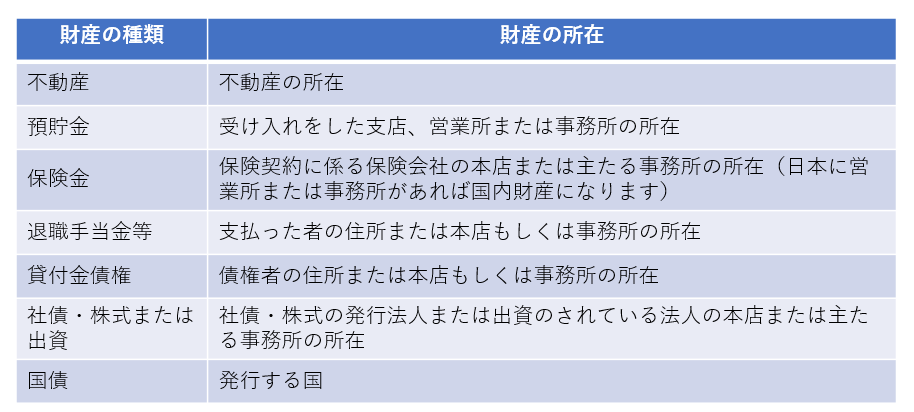

● 国内財産か国外財産かの判定

- 不動産は、不動産の所在地で判定

- 預金は、受け入れた支店、営業所、または事務所の所在で判定

国外財産調書制度

その年の12月31日において、合計5,000万円を超える国外財産を有する国内居住者は、その財産の種類、数量及び価額その他必要な事項を記載した国外財産調書をその翌年の3月15日まで所轄税務署に提出しなければなりません。

海外転出時課税制度

平成27年(2015年)に国外転出時課税制度、いわゆる「出国税」という税制が新設されました。

これは出国時に1億円以上の有価証券等(非上場株式等を含みます)を保有している場合に、その資産の含み益に対して所得税が課税される制度です。

これによって、相続税の節税対策として、海外移住のメリットは制限されることになりました。

相続税の外国税額控除

相続税の外国税額控除とは、海外で支払った相続税の一部について日本の相続税から控除できる特例制度のことです。

日本以外の海外の相続財産がある場合、日本の相続税と海外の相続税の両方が課せられるケースがあります。

この場合、同じ相続財産に対して二重の相続税を負担することになり、これを回避するため相続税の外国税額控除という仕組みが設けられています。

(参考)

ライフマネーラボ/マネーナレッジBK/税金 <基礎>【税金-3】所得税の控除のしくみ

相続時の納税義務者と課税範囲

相続税の納税義務者

無制限納税義務者

相続や遺贈(相続等)により取得した国内財産・国外財産すべてが相続税の課税対象となります。

居住無制限納税義務者

相続等開始時に、日本国内に住所を有した相続人で、一時居住者※以外の人

※出入国管理及び難民認定法別表1の在留資格者の一時居住者

非居住無制限納税義務者

相続等開始時に、日本国内に住所を有していない相続人で

a) 日本国籍を有し、相続等開始前10年以内に国内に住所を有していたことのある人

b) 日本国籍を有し、相続等開始前10年以内に国内に住所を有したことが無い相続人で、その被相続人が相続等開始日及び開始前10年以内に国内に住所を有していたことがある場合

制限納税義務者

相続等により取得した国内財産のみが相続税の課税対象となります。

居住制限納税義務者

相続等開始時に、日本国内に住所を有した相続人のうち、居住無制限納税義務者以外の者

非居住制限納税義務者

相続等開始時に、日本国内に住所を有していない相続人のうち、非居住無制限納税義務者以外の者

財産の所在の判定

制限納税義務者は、取得財産のうち日本国内にある財産に対してのみ相続税・贈与税が課税されます。

取得した財産の所在がどこにあるかが、納税義務の有無及びその範囲を判定する上で重要になります。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。