投資信託の特性を知る

投資信託とは

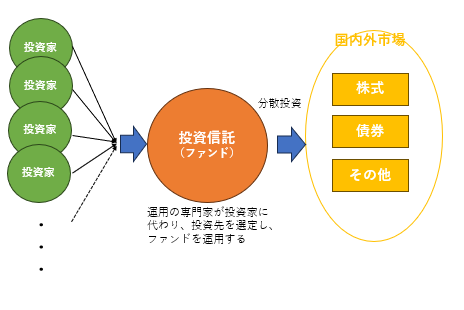

多くの投資家から集められたお金をひとまとめにした「基金」を、運用の専門家が国内外の株式・債券等の金融資産や不動産等の現物資産に投資・運用し、そこから得られる収益を、投資家それぞれの投資額に応じて分配される仕組みの金融商品で、「ファンド」の一種となります。

日本において、一般に、個人投資家が自由に売り買いできる投資信託は、「投資信託及び投資法人に関する法律」に基づき金融庁の監督を受けている金融商品であり、その運用は、金融商品取引法に基づき投資運用業の登録を受けている「金融商品取引業者」が行っているものに限定されます。この点は、私募投信(50名未満の少数投資家あるいは特定の機関投資家のみを対象とした投資信託)やヘッジファンド等の「ファンド」と呼ばれる商品と大きく異なります。

投資信託の特徴

投資元本毀損のリスクがあります

運用の専門家に運用を任せるからといって、投資元本が保証され、必ず利益を得られるというわけではありません。

市場環境によって、運用がうまくいく場合もあれば、損失を生じ元本を毀損してしまう場合もあります。

少額の投資ができ、積立投資に向いています

株式や債券投資のように、最低投資額の制限や、端数の金額の投資が出来ない等の制約がなく、少額から購入ができ、毎月一定額を拠出する積立投資も自由に設定可能な投資信託も多数あります。

十分にリスク分散の効いた投資ができます

最大のメリットは、比較的少額の投資であっても、十分にリスク分散の効いたファンドに投資できることです。

例えば、日経225種の株式インデックスと同等の運用成果を目指す投資信託を買えば、実際に225種類もの銘柄の現物株式を買う必要がなくその分散効果を享受でき、投資した金額に応じた成果を得ることができます。

専門家による高度な運用が可能になります

経済や金融・証券等の専門知識を身に付けた専門家が、運用の指図や取引の執行及び事務管理を行うため、個人では取引が難しい金融商品にも投資を実現することができます。

透明性、安全性が担保されています

日本国内の銀行や証券会社を通じて購入可能な投資信託は、原則毎日、基準価格が公表されることから、資産価値や値動きが明確に把握できます。

また、最低年1回は決算が行われ、第三者の監査を受けていることから、透明性、安全性は担保されています。

手数料等の料率には注意が必要です

投資信託を購入すると、以下のような各種コストがかかりますので、その料率には注意を払う必要があります。

- 購入時手数料

購入時の手数料。最近は無料(ノーロード)の投資信託も多数あります。 - 運用管理費用(信託報酬)

運用期間中、信託財産から間接的に差し引かれます。(毎日の基準価格に反映されています) - 監査報酬・売買委託手数料

運用期間中に信託財産から差し引かれることがあります。 - 信託財産留保額

投資信託によっては、換金時(解約時)に差し引かれる場合があります。

投資信託の仕組み

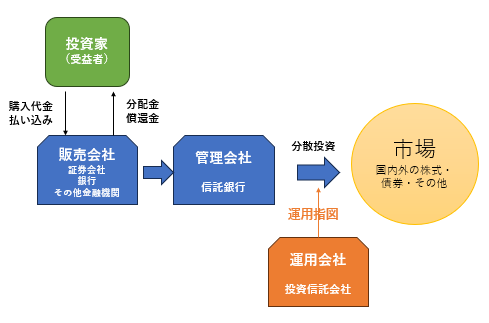

各登場人物の役割と機能は、以下の通りです。

投資家:個人など

自分の投資あるいは資産形成方針にマッチする投資信託を購入し、その代金を販売会社に支払う。

販売会社:証券会社や銀行など

- 顧客となる投資家に、ニーズに合った投資信託を紹介し、所定の約定書を締結し、販売します。

- 購入代金を投資信託の管理会社の信託勘定に入金します。

- 分配金や売却代金を投資家の口座に入金します。

運用会社:投資信託会社

- 各種投資信託を組成します。

- 各投資信託の運用方針に従い、ファンドの運用を行います。

- 具体的には、ファンドマネージャーが各投資信託の運用方針に従い、株式・債券市場等へアクセスし売買を執行します。

管理会社:信託銀行

- 投資信託の資産を管理します。

- 運用会社である投資信託会社のファンドマネージャーが出す運用指図に従って、株式や債券の売買決済やその他事務や決済処理を行います。

- それぞれの投資信託の資産は、ファンド毎に区分して管理され、自己の資産と分別して管理されています。従って、運用会社や管理会社が破綻したとしても、分別管理された資産として保全されます。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。