新しい「NISA」~2023年度税制改正大綱に盛り込まれました

新しい「NISA」の概要

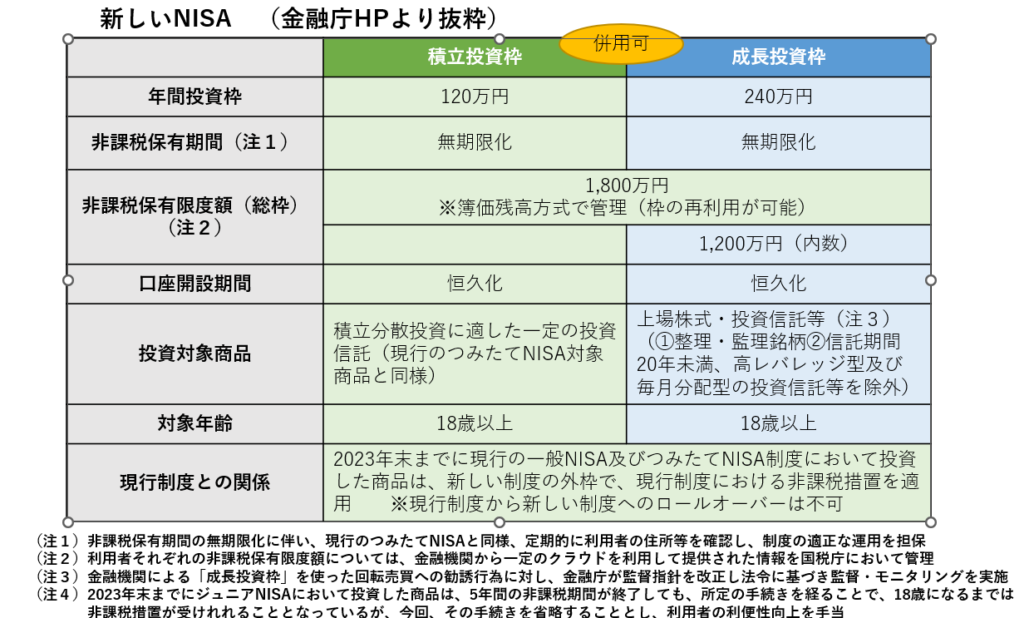

2023年度税制改正大綱において、以下の通り、2024年以降のNISA制度の抜本的拡充・恒久化の方針が示されました。

現行NISAの残高はそのまま現行制度で継続されます

2023年は、現行制度のもとで、一般NISAは非課税にて120万円まで新たな積み増しが可能であり、また、つみたてNISAは、もう1年だけ40万円までの新規積立が可能です。

2024年以降は、現行制度での新規の非課税での投資や積み立てはできません。

しかし、新しいNISAとは残高ベース別枠となりますので、現行の一般NISAは5年間、現行のつみたてNISAは20年間、そのまま非課税運用が可能です。

新しいNISAの活用で、資産形成の自由度が格段に向上します

新しいNISAは、積立投資枠(年間枠120万円)と成長投資枠(年間枠240万円)がありますが、併用可能となりますので、1年間で合計最大340万円の非課税での新規積み増しが可能となります。

保有限度額(簿価(購入価格)ベース)は1,800万円までとなりますので、年間340万円フルに積み増すと5年で保有残高は1,700万円とほぼ限度額まで100万円となってしまいます。

しかし、新しいNISAのしくみでは、現行NISAとは異なり、途中で売却した分の非課税保有限度額は戻ってきますので、タイミングをはかり、売却、再投資という手法も可能ですし、投資商品の銘柄入れ替え等も可能と、大変使いやすい制度に生まれ変わっています。

さらに、非課税保有期間が無期限となります。例えば、20歳代に少額でも積み立てを開始し現役時代の40年間以上非課税運用を継続し、退職後必要な分だけ取り崩しながらも、さらにその残高を終身非課税で運用できるようになります。

税務上、大変有利で効率的な資産形成手段となります。

また、この間運用商品の入れ替えが可能となります。

例えば、20代から40代までは、比較的価格変動リスクの大きい株式投資信託で運用し、50代以上からは、徐々に比較的価格変動リスクの小さい公社債投信に乗り換えていくという資産運用手法をとることも可能です。

資産運用の量(限度枠)だけでなく運用の自由度も格段と大きくなり、その時々に応じた最適な運用方法を選択することが可能となります。

ただし、相場の動きに一喜一憂し、無駄な売買や銘柄の入れ替えは、損失を生む可能性を高めるため、慎重に行うべきであることは言うまでもありません。

サラリーマンの資産形成術のまとめ

退職後及び老後の生活資金手当ての3ヶ条

第1条:自分自身の将来の資産及び給付金のイメージを掴んでおきましょう

- 厚生年金の給付額の試算(65歳から、年間いくらぐらい給付が期待できるか)

※厚生労働省(2020年データ)によると給付額平均は年間172万円程度。(給付額は、厚生年金保険加入期間のご自身の年収により異なります)

今後の制度変更や物価や賃金上昇率により変動する要素、および、受給開始時期の変更(例えば70歳から)を考慮し、保守的にイメージしておく必要があります。

日本厚生年金機構提供の「年金ネット」等を利用すると、数々のシミュレーションで自分自身の給付金イメージを掴むことができまのでご利用下さい。 - 企業年金制度(確定給付或いは確定拠出年金)を適用している会社に勤務している方の将来の給付額については、会社の担当部署に照会する等、主体的に情報収集をする必要があります。

ご自身のライフスタイルを勘案した試算をし、おおよそのイメージを掴んでおく必要があります。 - 企業が独自に用意する退職一時金や退職年金の制度、ストックオプション等(RSA,RSU等)付与制度がある場合、会社の就業規則或いは福利厚生規程等をチェックして、内容を確認しておきましょう。

第2条:毎月少額でも、できるだけ早い時期に積立を開始することが重要です

- 時間は、安定運用(リスクの時間分散)と複利効果を生み、資産形成にとって最大の武器になります。

資産形成期間が長ければ長いほど、その効果は大きくなります。 - 「iDeCo」は積み立て拠出金を給料天引きにしておくことが可能な場合があります。

第3条:税制メリットは最大限に利用することが、長期資産形成においては最も有利な戦略です

- No1は「iDeCo」

月5,000円から、給料天引きで。60歳までは換金不可。70歳まで積立可。

(参考)サラリーマンの資産形成術(その2) - No2は「つみたてNISA」

2024年から始まる「つみたてNISA」・年間120万円(10万円/月)まで拠出可、積立期間無制限、その上、売却(解約)、再投資自由という、スーパー非課税商品となる見込み。

・投資信託によっては100円から積立可能

ライフイベントに照準を当てた資産形成術

例えば、以下のようなライフイベントに照準をあわせ、資産形成をしたい場合

① 結婚資金

② マイホームのための頭金

③ 子どもの教育資金

④ 自家用車購入資金

⑤ 退職後の海外旅行

⑥ その他、趣味

上述の「退職後及び老後の生活資金手当て」を行った上で、限度額として残っている「NISA」の活用を考えるのが最も有利な資産形成の方法です。

目的によっては、「NISA」成長投資枠を利用し、多少の冒険をしてみることもできます。

「あたらしNISA」では、非課税保有限度額(1,800万円:うち成長投資枠は1,200万円)まで繰り返し利用が可能です。

例えば、毎月2万円の積み立てを行い、10年サイクル(拠出金合計240万円)で新車購入する計画をたてることができます。

手堅くいくのであれば公社債投信で、また、少し冒険していくのであれば成長株式型の投資信託や個別株(成長投資枠利用)で運用し、10年毎に、「240万円±運用差損益」の新車を購入するという計画をたてることができます。

金融資産以外の資産への投資術(アセットアロケーション戦略)

老後のための資産形成にある程度の見通しがついている方は、一般の金融資産以外への投資での資産形成も大変有効な投資戦略です。

日々の生活資金に余裕が出てきた場合、或は、当面使う目的が特定されていないお金が手に入る場合、不動産等の実物資産や、その他の資産に対する投資を考えることも、合理的な資産形成と言えます。

不動産、プライベートエクイティファンド(スタートアップ、ベンチャーキャピタル等未公開株式)、アンティークコイン、ウイスキー或いはワインのカスク(樽)への投資等、一般の金融商品と異なる商品への投資は、投資期待収益の向上とリスク分散のうえで大変有効な投資戦略(アセットアロケーション戦略)となります。

将来の年金対策や、子への相続対策、そして運用時の節税商品としても活用できるマンション投資(銀行住宅ローン付)を利用した長期積立効果のあるスキームなどは、手元にまとまったお金を持たない方にも利用することができ、広く人気の商品となっています。

また、多少ニッチな商品となりますが、アンティークコインやカスク(樽)投資などは、資産の流動性(換金性)をある程度犠牲にすることで、商品自体が時間とともに価値を高め、より高い投資期待収益を得ることができます。

当面使う必要がないお金の投資先として、ご自分の資産に適度に組み込むことで、より有利な資産形成を実現することができるようになります。

日常お仕事でお忙しいサラリーマンの皆様個人は、これらの商品の購入等は難しい場合もありますので、専門家のアドバイスが必要となります。

ご興味ある方は、是非、ライフマネーラボの母体である株式会社クレア・ライフ・パートナーズにご相談下さい。

おわりに

「サラリーマンの投資術」として3回シリーズをお送りして参りました。

これから、ご自身の資産形成を考えていらっしゃる皆様方に少しでもお役に立てていただければ幸いです。

2023年は、世界の金融経済環境は、引き続き先行き不透明な状況が続くものと予想されます。。

このような難しい環境下、皆様方の自助努力による資産形成の必要性は高まるばかりです。

一方、政府の「資産所得倍増計画」のもと、「貯蓄から投資へ」の施策が矢継ぎ早にはじまります。それに伴い、官民を挙げての「金融リテラシー教育」の機会も一層増えて参ります。

ライフマネーラボは、信頼性のある優良な情報を継続的に皆様にご提供することで、皆様の自助努力による資産形成をサポートして参ります。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。