債券の基礎知識

債券とは

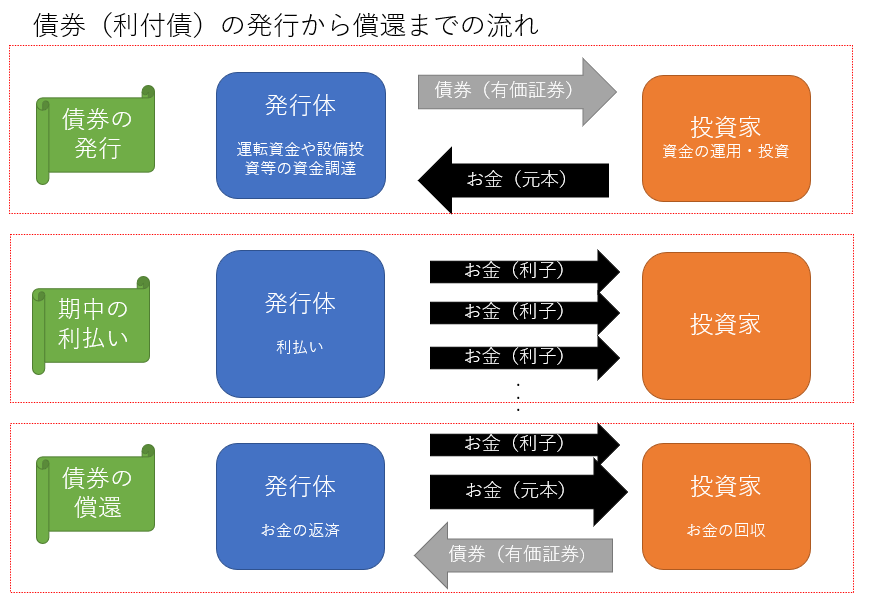

債券とは、満期(償還期限)のある債務型(借金)の有価証券のことです。

債券を発行してお金を調達する(借金する)主体を発行体と呼びます。

反対に、発行体が発行した債券(有価証券)を、お金を出して買い取る主体が、投資家等となります。

発行体は、通常、1年に1回或いは2回発行時に決められた利息(利子、利率、クーポン)を、買手(投資家等)に支払います。

そして、満期日(償還日)に発行した金額(元本)を債券の買手に返却(償還)します。

発行体が国の場合、国債と呼び、調達した(借りた)お金は国の財政の様々な支出に使われます。

また、発行体が事業者(会社)であれば、社債(事業債)と呼び、調達したお金は、事業の運転資金や工場や設備等の購入費用等に使われます。

債券の種類

発行体による分類

<公共債>

- 国債:国が発行する債券

- 地方債:地方自治体が発行する債券

- 政府関係機関債:政府関係機関が発行する債券

<事業債(社債)>

企業(事業会社)が発行する債券

<金融債>

一部の金融機関が発行する債券

<外債>

海外の国や地方自治体、企業が発行する債券

※注記:公共債と公募(後述)の事業債を併せて特定公社債と呼びます。

発行形態による分類

<公募債>

債券を発行し売り出す際に、買手を広く一般から募集する発行形態をとる場合を公募債といいます。

<非公募債(私募債、縁故債)>

公募以外の募集形態で発行された債券。当初応募引受人(当初、発行者から買取ることを引受た人)が50人未満の場合、私募債と呼びます。

また、発行者との関係がある(縁故がある)特定の引受人の場合を、縁故債と呼びます。例えば銀行引受地方債など。

償還期限による分類

<短期債>

償還期限が1年以内の債券です。国庫短期証券(短期国債)や企業が発行するコマーシャルペーパー(CP)

<中期債>

償還期限が1年~5年の債券です。

<長期債>

償還期限が5年~10年の債券です。

<超長期債>

償還期限が10年超の債券です。

利払い方法による分類

<利付債>

定期的な利払い(通常年1回或いは2回)がある債券です。

利率(利払い金額)が変動する債券を変動利付債と呼びます

通常、償還期限が1年超の債券が利付債となります

<割引債>

発行時から償還期限まで、利子(利率、クーポン)がつかない債券です。

発行時に、額面金額から利息分を差し引いた金額で、債券を購入でき、償還時に額面金額を受け取ることができる債券です。

通常償還期限が1年以下の債券が割引債となります

債券の特性

債券の発行条件

額面金額

債券の償還時に返済される金額を表します。

債券を購入する際の単位でもあります。

表面利率(クーポン)

額面金額に対する1年間の利子の割合を表します。

表面利率は、変動金利債券以外は、発行時に決められた利率が償還日まで、不変となります

発行価格

新発債が発行される時の価格です。

額面100円に対しての価格で表されます。

発行価格が100円未満(例えば99円)の場合をアンダーパー、100円超(例えば101円)の場合をオーバーパー、100円ちょうどの場合をパーと呼びます。

償還期限(償還期日)

満期日のことで、投資家はこの日になると、額面金額を受け取ることができます。

利払日

利付債では、期間中、利子が支払われますが、その利子が支払われる非を利払日といいます。

年に1回或いは2回の場合が一般的です。

債券の流通市場

発行後、償還期限が来るまでの間の債券を、自由に売買することができる市場を流通市場とよびます。

株式とは異なり、取引所での取引ではなく、投資家は、証券会社や銀行などの店頭で、相対で取引することが主流です。

また、多くの投資家を顧客に持つ銀行や証券会社等の業者間での取引の市場である業者間マーケットがあります。

日々の市場価格は、この業者間マーケットで形成されています。

債券の価格と利回り

債券市場価格は、日々証券会社や銀行などの業者間マーケットで、売りと買いの需給関係で決定されていきます。

買いたい人が多い(需要が多い)場合、価格は上がります。

また、売りたい人が多い(供給が多い)場合、価格は下がります。

価格は、同じ種類の債券でも、売買される債券の以下の属性によって、それぞれ異なります。

① 額面

② 表面利率(クーポン)

③ 残存期間(償還日までの機関)

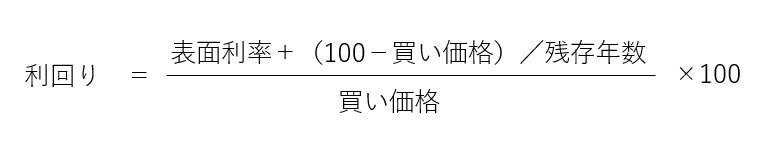

そこで、債券の以上のような属性を加味した価値の基準として、「利回り」が用いられます。

売買の際に利用される「利回り」は、買手が、その債券を償還日まで持ち続けた場合の年間収益率(最終利回り)で表現されます。

例えば、額面100円、表面利率1%、買い価格99円、残存年数5年であれば

利回り=(0.01+(100-99)/5 )/99×100=3.03% になります。

また、もし、買い価格が100円に上昇としたら、

利回り=(0.01+(100-100)/5 )/100×100=1.00%に下がります。

ここで、債券の価格と利回りについて、「価格が上がれば利回りは下がり、価格が下がれば利回りは上がる」という大変重要な関係が理解できると思います。

(参考)ライフマネーラボ/金融リテラシー向上/金融と経済 入門編

【第5章】債券と金利の関係

日本国債について

10年国債の利回りは長期金利の基準金利です。

日本政府が発行する円建ての債券が日本国債(以下“国債”)です。

国債は、社債とは異なり、基本的に元本及び利払いは日本政府の信用において保証されています。

発行量も豊富で、売買取引市場(流通市場)も整備されていることから、国債の市場価格(市場利回り)は、その他の様々な金融商品の価格決定の基準金利となっています。

従って、長期債券市場の指標銘柄(ベンチマーク)となる10年国債の市場利回りは、日本の円の長期金利の基準金利として機能しています。

個人が購入可能な国債

利付国債

- 原則、毎月発行されます。

- 償還期限は、2,3,5年の3種類です。

- 申込単位は額面5万円。但し、購入限度額は1申込あたり3億円です。

- 固定金利。半年毎に利払い。

- 原則としていつでも時価で売却可能。市中の金利状態により元本割れの可能性もあります。

- 法人やマンション管理組合等も購入可能です。

個人向け国債

- 毎月発行されます。

- 10年満期(変動金利)、5年満期(固定金利)、3年満期(固定金利)の3種類です

- 申込単位は、1万円です。

- 市場実勢利回りを基準金利として、金利が設定されます。

- 換金額:発行1年後からいつでも額面金額+経過利子で換金可能です

- 中途換金調整額:直前2回分の利子×0.8%が上述換金額から引かれます。

物価連動国債

- 物価(全国消費者物価指数)の変動に応じて元本が増減します。増減した元本金額を想定元本と呼びます。

- 表面利率は発行時に決められ、想定元本の増減に応じて半年毎の利払い額が増減します。

- 申込単位は10万円で、償還期限は10年です。

- 原則としていつでも時価で売却可能です。但し、元本は保証されます。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。