相続税とは

死亡した者の財産を相続、遺贈、または死因遺贈により取得した者に対して、その財産の価額を基に課される国税です。

相続:人が死亡した時に、その者(被相続人)に属した財産上の地位を、法律上のまたは死亡者の最終意思(遺言)によって、特定の者(相続人)に承継させることをいいます。

遺贈:遺言によって他人に財産の全部または一部を無償で供与することをいいます。

遺贈の法的性格は、遺贈者による単独行為であり、贈与のような契約ではありません。

遺贈によって財産を与える人を「遺贈者」といい、その財産を受け取る人を「受遺者」といいます。

死因贈与:人の死亡によって効力が発生する贈与契約です。すなわち、贈与者の意思と受贈者の意思双方が合致することによって成立します。

したがって、死因贈与の法的性格は契約であり、いわゆる遺贈(単独行為)とは異なります。

相続税の特徴

所得税の補完機能(精算機能)

被相続人が生前において受けた社会及び経済上の要請に基づく税制上の特典、その他による負担の軽減などにより蓄積した財産を相続開始の時点で精算する、いわば所得税を補完する機能を持ちます。

資産の再分配機能

相続した財産の一部を国が税金として徴収し、広く社会のために使うことになります。すなわち、相続税には、資産を再分配する機能があります。

富の格差の固定化防止機能

相続した財産が大きいほど相続税額は大きくなる(超過累進課税)ので、生まれた家庭の経済状況による差を縮小させ、格差の固定化を防止する機能もあります。

相続税(課税価格・課税遺産総額・相続税の総額)の計算

相続税が課される財産

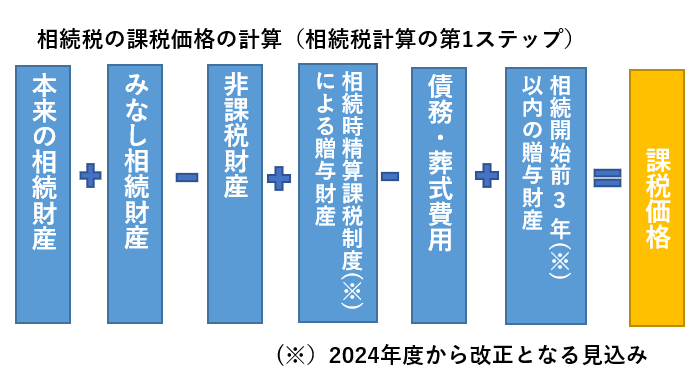

① 本来の相続財産

被相続人がなくなった時点において所有していた財産のうち、相続または遺贈により相続人または受遺者が取得する財産を指します。

土地、建物、株式や公社債などの有価証券、預貯金、現金などの他、金銭に見積もることができる全ての財産(日本国内外に所在する財産)が相続税の対象になります。

また、財産の名義にかかわらず、被相続人の財産で家族名義となっているものなども相続税の対象になります

② みなし相続財産

以下の財産は、民法上の相続財産ではありませんが、相続税法では経済的な実態財産とみなされます。

・生命保険金等:被相続人に死亡によって相続人等が受け取る生命保険金等のうち、被相続人が保険料を負担している部分

・退職手当金等:被相続人の死亡により相続人等が受け取る退職手当金等のうち、被相続人の死亡後3年以内に支給額が確定したもの

③ 生前贈与加算

相続開始3年前以内に被相続人から贈与を受けた財産

但し2024年度より、3年前以内から7年前以内に改正される見込みです。

(参考)マネーナレッジBK/贈与税と相続税/【贈相税-3】生前贈与と相続税をご参照下さい。

④ 相続時精算課税適用財産

被相続人から生前に贈与を受け、贈与税の申告の際に相続時精算課税を適用していた場合、その財産は相続税の課税対象となります。

この場合、相続開始の時の価額ではなく、贈与の時の価額を相続税の課税価格に加算します。

③と同様に2024年度より、制度の改正がされる見込みです。

(参考)マネーナレッジBK/贈与税と相続税/【贈相税-3】生前贈与と相続税をご参照下さい。

相続税の非課税財産

- 扶養義務者から生活費や教育費に充てるために取得した財産で通常必要なもの

- 墓所、霊廟および祭具ならびにこれに準ずるもの

- 条例による心身障碍者扶養共済制度に基づく給付金の受給権

- 相続人が取得した生命保険、退職手当金等のうち「500万円×法定相続人の数」までの金額

- 特定の公益目的事業を行う法人などへの寄付、ならびに、公益信託の信託財産とするために支出した場合

遺産の総額から控除できる債務と葬式費用

被相続人の「債務」と被相続人の葬式に際して相続人が負担した「葬式費用」は、相続財産の価額から差し引かれます。

差し引くことができる債務には、借入金や未払金などのほか、被相続人が納めなければならなかった税金で、まだ納めていなかったものも含まれます。

また、葬式費用とは、お寺などへの支払、葬儀社などへの支払、並びに、お通夜に要した費用などです。

なお、墓地や墓碑などの購入費用、香典返しの費用や法要に要した費用などは、葬式費用に含まれません。

相続税の課税価格の計算(第1ステップ)

相続税の総額の計算(第2ステップ)

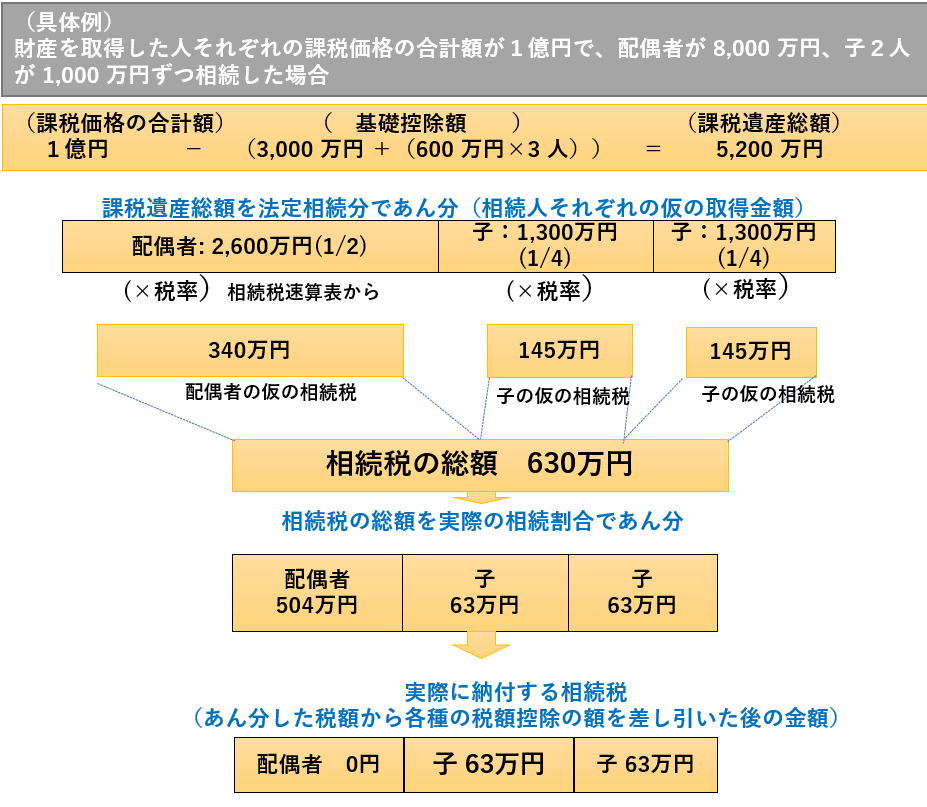

① 課税遺産総額の計算

課税遺産総額 = 課税価格 - 遺産に係る基礎控除額(3,000万円+600万円×法定相続人の数)

②「仮の取得金額」の計算

上述①の課税遺産総額を、相続人それぞれの法定相続分に応じて取得したと仮定した場合の「仮の取得金額」を計算します。

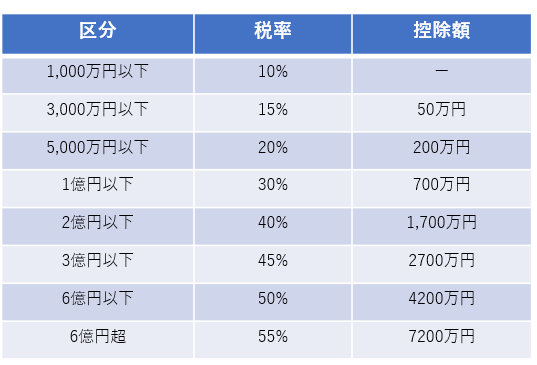

③「仮の税額」の計算

上述②で算出した「仮の取得金額」に相続税速算表(下表)の税率及び控除額を用いて各人それぞれの「仮の税額」を計算します。

<<相続税速算表>>

④「相続税の総額」の計算

上述③を合計したものが、「相続税の総額」になります。

各相続人の納付すべき税額の計算(第3ステップ)

(1) 各相続人の算出税額

上述2(6)で算出した相続税の総額を各相続人の実際の相続割合で按分します。

(2) 加算と税額控除

① 相続税額の2割加算

被相続人の配偶者及び1親等の血族(代襲相続人を含む)以外の者が、相続や遺贈により財産を取得した場合は、その算出税額の2割(20%)が加算されます。

具体的には兄弟姉妹やその子、代襲相続人以外の孫などが2割加算となります。

② 暦年課税分の贈与税控除

生前贈与加算が行われている場合は、その贈与に係る贈与税を控除します。

③ 配偶者税額軽減

配偶者が相続または遺贈により取得した財産の合計が、法定相続分または1億6,000万円までであれば相続税額はゼロになります。

④ 未成年者控除

18歳未満の法定相続人は、その者の扶養義務者の算出額から、以下の未成年控除額を差し引くことができます。

未成年控除額 =(18歳 - 相続開始時の年齢)×10万円

⑤ 障害者控除

85歳未満の法定相続人の障害者が対象です

- 一般障害者控除額=(85歳-相続開始時の年齢)×10万円

- 特別渉外社控除額=(85歳-相続開始時の年齢)×20万円

⑥ 相次相続控除

短期間に続けて相続が開始し、その都度同一の財産に相続税が課税された場合、相続税の負担が過重となる恐れがあるため一定の金額を控除できます。

⑦ 外国税額控除

国外財産を所有する国によって課税される二重課税を防止するための控除です。

⑧ 相続時精算課税制度による贈与税額の控除

相続時精算課税制度による生前贈与時に課された贈与税は、相続税額から控除することができます。

相続税の計算のまとめ(具体例)

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。